Maroc Telecom_CP-Résultats T3 2023

RÉSULTATS

CONSOLIDÉS AU 30 SEPTEMBRE

2023

Des performances au-dessus des objectifs:

- Croissance du chiffre

d’affaires consolidé à 3,2%, portée essentiellement par

les filiales Moov Africa (+7,5%) ;

- Hausse de l’EBITDA du

Groupe de 3,2% avec une marge d’EBITDA élevée à

52,5% ;

- Résultat Net ajusté Part du

Groupe en progression de 2,4% ;

- Maintien d’un niveau

soutenu d’investissements du Groupe (hors fréquences et

licences) qui atteint 20,7% des revenus.

Dans un contexte macroéconomique mondial

difficile, le Groupe Maroc Telecom renoue avec la croissance des

revenus, portée par la Data, notamment dans les filiales Moov

Africa. Le Groupe maintient un haut niveau de profitabilité grâce

aux efforts d’optimisation des coûts, et poursuit les

investissements pour soutenir le développement des usages et la

qualité de services. Ces résultats confortent le Groupe dans

l’atteinte de ses objectifs annuels et confirment la réussite et la

résilience de son modèle économique.

L’implication du Groupe en faveur du

développement durable et du bien-être des citoyens reste une

priorité, et se manifeste à travers diverses initiatives menées

dans les différents pays de présence du Groupe. Fort de cet

engagement, Maroc Telecom a mobilisé ses équipes pour soutenir les

populations sinistrées par le tremblement de terre ayant touché le

Royaume du Maroc, et a également contribué au Fonds spécial

dédié.

Résultats consolidés ajustés* du

Groupe :

| (IFRS

en millions MAD) |

T3 2022 |

T3 2023 |

Variation |

Variation à change constant

(1) |

|

9M 2022 |

9M 2023 |

Variation |

Variation à change constant

(1) |

|

Chiffre d'affaires |

9 240 |

9 279 |

0,4% |

-0,8% |

|

26 808 |

27 679 |

3,2% |

1,2% |

| EBITDA

ajusté |

4 901 |

4 948 |

1,0% |

0,0% |

|

14 072 |

14 527 |

3,2% |

1,5% |

|

Marge (%) |

53,0% |

53,3% |

0,3 pt |

0,4 pt |

|

52,5% |

52,5% |

-0,0 pt |

0,2 pt |

| EBITA

ajusté |

3 131 |

3 178 |

1,5% |

0,8% |

|

8 872 |

9 230 |

4,0% |

2,5% |

|

Marge (%) |

33,9% |

34,3% |

0,4 pt |

0,6 pt |

|

33,1% |

33,3% |

0,3 pt |

0,4 pt |

|

Résultat Net ajusté Part du Groupe |

1 651 |

1 694 |

2,6% |

1,9% |

|

4 520 |

4 629 |

2,4% |

1,5% |

|

Marge (%) |

17,9% |

18,3% |

0,4 pt |

0,5 pt |

|

16,9% |

16,7% |

-0,1 pt |

0,1 pt |

|

CAPEX(2) |

1 777 |

2 777 |

56,3% |

53,0% |

|

5 497 |

5 722 |

4,1% |

1,6% |

| Dont

fréquences et licences |

0 |

0 |

|

|

|

0 |

0 |

|

|

|

CAPEX/CA (hors fréquences et licences) |

19,2% |

29,9% |

10,7 pt |

10,4 pt |

|

20,5% |

20,7% |

0,2 pt |

0,1 pt |

|

CFFO ajusté |

2 833 |

2 139 |

-24,5% |

-24,4% |

|

8 159 |

7 176 |

-12,1% |

-13,4% |

| Dette

Nette |

17 166 |

17 410 |

1,4% |

-0,6% |

|

17 166 |

17 410 |

1,4% |

-0,6% |

|

Dette Nette/EBITDA(3) |

0,8x |

0,8x |

|

|

|

0,9x |

0,8x |

|

|

* Les ajustements des indicateurs financiers sont détaillés dans

l’annexe 1.

Au 30 septembre 2023, le parc du Groupe

s’établit à 75,1 millions de clients, en légère

baisse de 0,7% sur un an.

À fin septembre 2023, le Groupe Maroc Telecom

réalise un chiffre d’affaires consolidé(4) de

27 679 millions de dirhams, en hausse de

3,2% sur un an (+1,2% à taux de

change constant(1)), tiré essentiellement par les activités à

l’International à +7,5% (+3,1% à

taux de change constant(1)).

- Résultat

opérationnel avant amortissements

Au 30 septembre 2023, le résultat opérationnel

avant amortissements (EBITDA) ajusté consolidé du Groupe Maroc

Telecom atteint 14 527 millions de dirhams, en

amélioration de 3,2% (+1,5% à

taux de change constant(1)), grâce à la croissance du chiffre

d’affaires consolidé et la gestion efficiente des coûts

opérationnels.

La marge d’EBITDA ajusté s’établit au niveau

élevé de 52,5% (+0,2 pt sur un an

à taux de change constant(1)).

Au terme des neuf premiers mois de 2023, le

résultat opérationnel (EBITA)(5) ajusté consolidé du Groupe Maroc

Telecom atteint 9 230 millions de dirhams, en

hausse de 4,0% (+2,5% à taux de

change constant(1)). La marge d’EBITA ajusté s’établit à

33,3% (+0,4 pt à taux de change

constant(1) sur un an).

- Résultat Net

Part du Groupe

À fin septembre 2023, le Résultat Net ajusté

Part du Groupe ressort à 4 629 millions de

dirhams, en hausse de 2,4% (+1,5%

à taux de change constant(1)).

Les investissements (2) hors fréquences et

licences s’élèvent à 5 722 millions de dirhams et

représentent 20,7% des revenus du Groupe, en ligne

avec les perspectives annuelles.

Au cours des neuf premiers mois de l’année 2023,

les flux nets de trésorerie opérationnels (CFFO)(6) ajustés

s’établissent à 7 176 millions de dirhams, en

baisse de 12,1% par rapport à la même période de

2022 (-13,4% à taux de change constant(1)) en lien

avec la hausse des investissements.

Répondant à l’appel Royal, Maroc Telecom a

participé au Fonds spécial pour la gestion des conséquences

désastreuses du tremblement de terre qui a récemment secoué le

Royaume du Maroc. Le Groupe a contribué à hauteur de 700 millions

de dirhams en plus des contributions de son personnel pour soutenir

la reconstruction et la réhabilitation des zones sinistrées.

Revue des activités du

Groupe :

Les ajustements des indicateurs financiers « Maroc »

et « International » sont détaillés dans l’annexe 1.

Maroc

| (IFRS

en millions MAD) |

T3 2022 |

T3 2023 |

Variation |

|

9M 2022 |

9M 2023 |

Variation |

|

Chiffre d'affaires |

5 247 |

5 069 |

-3,4% |

|

14 808 |

14 749 |

-0,4% |

|

Mobile |

3 245 |

3 132 |

-3,5% |

|

8 930 |

8 870 |

-0,7% |

| Services |

3 021 |

2 990 |

-1,0% |

|

8 518 |

8 359 |

-1,9% |

|

Équipements et autres revenus |

224 |

142 |

-36,6% |

|

411 |

511 |

24,1% |

|

Fixe |

2 461 |

2 382 |

-3,2% |

|

7 239 |

7 207 |

-0,4% |

| Dont Data

Fixe* |

1 027 |

1 031 |

0,3% |

|

3 000 |

3 167 |

5,5% |

|

Élimination et autres revenus |

-459 |

-446 |

|

|

-1 360 |

-1 329 |

|

| EBITDA

ajusté |

3 031 |

3 018 |

-0,4% |

|

8 395 |

8 435 |

0,5% |

|

Marge (%) |

57,8% |

59,5% |

1,8 pt |

|

56,7% |

57,2% |

0,5 pt |

| EBITA

ajusté |

2 138 |

2 165 |

1,3% |

|

5 763 |

5 849 |

1,5% |

|

Marge (%) |

40,7% |

42,7% |

2,0 pt |

|

38,9% |

39,7% |

0,7 pt |

|

CAPEX(2) |

623 |

958 |

53,7% |

|

2 381 |

2 385 |

0,2% |

| Dont

fréquences et licences |

0 |

0 |

|

|

0 |

0 |

|

|

CAPEX/CA (hors fréquences et licences) |

11,9% |

18,9% |

7,0 pt |

|

16,1% |

16,2% |

0,1 pt |

|

CFFO ajusté |

2 266 |

1 717 |

-24,2% |

|

5 456 |

4 527 |

-17,0% |

| Dette

Nette |

10 667 |

8 609 |

-19,3% |

|

10 667 |

8 609 |

-19,3% |

|

Dette Nette/EBITDA(3) |

0,8x |

0,7x |

|

|

0,9x |

0,7x |

|

*La Data Fixe regroupe l’Internet, la TV sur ADSL et les

services Data aux entreprises.

Les activités au Maroc ont généré, au cours des

neuf premiers mois de 2023, un chiffre d’affaires de 14

749 millions de dirhams, quasi-stable sur un an, tiré

essentiellement par la Data Fixe (+5,5%).

Sur la même période, le résultat opérationnel

avant amortissements (EBITDA) ajusté atteint 8 435

millions de dirhams, en hausse annuelle de 0,5%.

La marge d’EBITDA ajusté reste au niveau élevé de

57,2%, en amélioration de 0,5

pt.

Le résultat opérationnel (EBITA)(5) ajusté

s’élève à 5 849 millions de dirhams, en hausse de

1,5% sur une année. La marge d’EBITA ajusté

ressort à 39,7% en amélioration de 0,7

pt.

Durant les neuf premiers mois de 2023, les flux

nets de trésorerie opérationnels (CFFO)(6) ajustés atteignent

4 527 millions de dirhams, en baisse de

17,0%.

Mobile

|

|

Unité |

30/09/2022 |

30/09/2023 |

Variation |

|

|

|

|

|

|

|

Parc(8) |

(000) |

19 925 |

19 978 |

0,3% |

|

Prépayé |

(000) |

17 521 |

17 492 |

-0,2% |

|

Postpayé |

(000) |

2 404 |

2 486 |

3,4% |

| Dont

Internet 3G/4G+(9) |

(000) |

11 041 |

11 807 |

6,9% |

|

ARPU(10) |

(MAD/mois) |

46,9 |

46,8 |

-0,3% |

Au 30 septembre 2023, le parc(8) Mobile compte

près de 20,0 millions de clients et continue de

profiter de la bonne dynamique du parc postpayé qui gagne

3,4%.

Le chiffre d’affaires Mobile est en légère

baisse de 0,7% par rapport à la même période de

2022 pour atteindre 8 870 millions de dirhams.

L’ARPU(10) pour les neuf premiers mois de 2023

s’élève à 46,8 dirhams, quasi stable par rapport à

la même période de 2022.

Fixe et Internet

|

|

Unité |

30/09/2022 |

30/09/2023 |

Variation |

|

|

|

|

|

|

|

Lignes Fixe |

(000) |

1 937 |

1 819 |

-6,1% |

|

Accès Haut Débit(11) |

(000) |

1 710 |

1 598 |

-6,5% |

Le parc Fixe s’établit à 1,8

million de lignes à fin septembre 2023. L’essor du parc FTTH

(+44%) compense en grande partie la baisse du parc

ADSL.

Les activités Fixe et Internet génèrent un

chiffre d’affaires de 7,2 milliards de dirhams, en

légère baisse de 0,4% par rapport à 2022. La

croissance de la Data Fixe (+5,5%) compense

partiellement la baisse de la Voix.

International

Indicateurs financiers

|

(IFRS en millions MAD) |

T3 2022 |

T3 2023 |

Variation |

Variation à change constant

(1) |

|

9M 2022 |

9M 2023 |

Variation |

Variation à change constant

(1) |

|

Chiffre d'affaires |

4 248 |

4 485 |

5,6% |

2,9% |

|

12 801 |

13 765 |

7,5% |

3,1% |

| Dont services

Mobile |

3 930 |

4 129 |

5,1% |

2,3% |

|

11 844 |

12 703 |

7,2% |

2,9% |

|

EBITDA ajusté |

1 870 |

1 930 |

3,2% |

0,8% |

|

5 678 |

6 093 |

7,3% |

3,0% |

|

Marge (%) |

44,0% |

43,0% |

-1,0 pt |

-0,9 pt |

|

44,4% |

44,3% |

-0,1 pt |

-0,1 pt |

| EBITA

ajusté |

994 |

1 014 |

2,0% |

-0,1% |

|

3 108 |

3 381 |

8,8% |

4,4% |

| Marge (%) |

23,4% |

22,6% |

-0,8 pt |

-0,7 pt |

|

24,3% |

24,6% |

0,3 pt |

0,3 pt |

|

CAPEX(2) |

1 154 |

1 819 |

57,7% |

52,6% |

|

3 116 |

3 336 |

7,1% |

2,8% |

| Dont

fréquences et licences |

0 |

0 |

|

|

|

0 |

0 |

|

|

|

CAPEX/CA (hors fréquences et licences) |

27,2% |

40,6% |

13,4 pt |

13,1 pt |

|

24,3% |

24,2% |

-0,1 pt |

-0,1 pt |

| CFFO

ajusté |

567 |

422 |

-25,6% |

-25,2% |

|

2 704 |

2 649 |

-2,0% |

-6,0% |

|

Dette Nette |

6 892 |

8 865 |

28,6% |

23,6% |

|

6 892 |

8 865 |

28,6% |

23,6% |

|

Dette

Nette/EBITDA(3) |

0,9x |

1,1x |

|

|

|

0,9x |

1,0x |

|

|

Au cours des neuf premiers mois de 2023, le

chiffre d’affaires du Groupe à l’International enregistre une

hausse de 7,5% (+3,1% à taux de

change constant(1)) et s’établit à 13 765 millions

de dirhams grâce à la bonne dynamique de la Data Mobile à

+27,4% (+22,3% à taux de change

constant(1)) et la performance du Mobile Money à

+11,6% (+7,3% à taux de change

constant(1)). Hors baisse des terminaisons d’appels, le chiffre

d’affaires des filiales est en hausse de 3,5% à

taux de change constant(1).

Le résultat opérationnel avant amortissements

(EBITDA) ajusté a progressé de 7,3%

(+3,0% à taux de change constant(1)) à 6

093 millions de dirhams, soit une marge d’EBITDA ajusté de

44,3%.

Le résultat opérationnel (EBITA)(5) ajusté

s’élève à 3 381 millions de dirhams, en hausse de

8,8% (+4,4% à taux de change

constant(1)), grâce principalement à la progression de l’EBITDA

ajusté. Cette performance conduit à une légère hausse de

0,3 pt de la marge d’EBITA ajusté qui atteint

24,6%.

Les flux nets de trésorerie opérationnels

(CFFO)(6) ajustés ressortent en baisse de 2,0%

(-6,0% à taux de change constant(1)), à 2

649 millions de dirhams en raison principalement de la

hausse des investissements.

Indicateurs opérationnels

|

|

Unité |

30/09/2022 |

30/09/2023 |

Variation |

|

Mobile |

|

|

|

|

|

Parc(8) |

(000) |

51 548 |

51 145 |

|

|

Mauritanie |

|

2 642 |

2 642 |

0,0% |

| Burkina

Faso |

|

11 021 |

11 339 |

2,9% |

| Gabon |

|

1 536 |

1 486 |

-3,2% |

| Mali |

|

9 163 |

8 358 |

-8,8% |

| Côte

d’Ivoire |

|

10 534 |

9 704 |

-7,9% |

| Bénin |

|

5 371 |

5 489 |

2,2% |

| Togo |

|

2 771 |

2 882 |

4,0% |

| Niger |

|

2 849 |

3 008 |

5,6% |

|

Centrafrique |

|

216 |

230 |

6,3% |

| Tchad |

|

5 444 |

6 007 |

10,3% |

|

Fixe |

|

|

|

|

|

Parc |

(000) |

362 |

383 |

|

|

Mauritanie |

|

56 |

38 |

-32,8% |

| Burkina

Faso |

|

76 |

75 |

-1,0% |

| Gabon |

|

39 |

52 |

33,6% |

| Mali |

|

191 |

218 |

14,2% |

| Haut

Débit Fixe |

|

|

|

|

|

Parc (11) |

(000) |

153 |

189 |

|

|

Mauritanie |

|

19 |

22 |

14,8% |

| Burkina

Faso |

|

16 |

21 |

32,9% |

| Gabon |

|

35 |

49 |

38,3% |

|

Mali |

|

83 |

97 |

16,6% |

Notes :

(1) Maintien d’un taux de change constant

MAD/Ouguiya/ Franc CFA. (2) Les CAPEX correspondent aux

acquisitions d’immobilisations corporelles et incorporelles

comptabilisées sur la période.(3) Le ratio dette nette/EBITDA

exclut l’impact de la norme IFRS16, et tient compte de

l’annualisation de l’EBITDA.(4) Maroc Telecom consolide dans ses

comptes la société Casanet ainsi que les filiales Moov Africa en

Mauritanie, Burkina Faso, Gabon, Mali, Côte d’Ivoire, Bénin, Togo,

Niger, Centrafrique, et Tchad. (5) L’EBITA correspond au résultat

opérationnel avant les amortissements des actifs incorporels liés

aux regroupements d’entreprises, les dépréciations des écarts

d’acquisition et autres actifs incorporels liés aux regroupements

d’entreprises et les autres produits et charges liés aux opérations

d’investissements financiers et aux opérations avec les

actionnaires (sauf lorsqu’elles sont directement comptabilisées en

capitaux propres).(6) Le CFFO comprend les flux nets de trésorerie

provenant des activités d’exploitation avant impôts, tels que

présentés dans le tableau des flux de trésorerie, ainsi que les

dividendes reçus des sociétés mises en équivalence et des

participations non consolidées. Il comprend aussi les

investissements industriels nets, qui correspondent aux sorties

nettes de trésorerie liée aux acquisitions et cessions

d’immobilisations corporelles et incorporelles.(7) Emprunts et

autres passifs courants et non courants moins Trésorerie (et

équivalents de trésorerie) y compris le cash bloqué pour emprunts

bancaires.(8) Le parc actif est constitué des clients prépayés,

ayant émis ou reçu un appel voix (hors appel en provenance de

l’ERPT concerné ou de ses Centres de Relations Clients) ou émis un

SMS/MMS ou ayant fait usage des services Data (hors échanges de

données techniques avec le réseau de l’ERPT concerné) durant les

trois derniers mois, et des clients postpayés non résiliés.(9) Le

parc actif de l’Internet Mobile 3G et 4G+ inclut les détenteurs

d’un contrat d’abonnement postpayé (couplé ou non avec une offre

voix) et les détenteurs d’une souscription de type prépayé au

service Internet ayant effectué au moins une recharge durant les

trois derniers mois ou dont le crédit est valide et qui ont utilisé

le service durant cette période.(10) L’ARPU se définit comme le

chiffre d’affaires (généré par les appels entrants et sortants et

par les services de données) net des promotions, hors roaming et

ventes d’équipement, divisé par le parc moyen de la période. Il

s’agit ici de l’ARPU mixte des segments prépayé et postpayé.(11) Le

parc haut débit inclut les accès ADSL, FTTH et les liaisons louées

et inclut également le parc CDMA au Mali.

Avertissement

Important :Déclarations prospectives. Le

présent communiqué de presse contient des déclarations et éléments

de nature prévisionnelle relatifs à la situation financière, aux

résultats des opérations, à la stratégie et aux perspectives de

Maroc Telecom ainsi qu’aux impacts de certaines opérations. Même si

Maroc Telecom estime que ces déclarations prospectives reposent sur

des hypothèses raisonnables, elles ne constituent pas des garanties

quant à la performance future de la société. Les résultats

effectifs peuvent être très différents des déclarations

prospectives en raison d'un certain nombre de risques et

d'incertitudes connus ou inconnus, dont la plupart sont hors de

notre contrôle, notamment les risques décrits dans les documents

publics déposés par Maroc Telecom auprès de l’Autorité Marocaine du

Marché des Capitaux (www.ammc.ma) et de l'Autorité des Marchés

Financiers (www.amf-france.org), également disponibles en langue

française sur notre site (www.iam.ma). Le présent communiqué de

presse contient des informations prospectives qui ne peuvent

s'apprécier qu'au jour de sa diffusion. Maroc Telecom ne prend

aucun engagement de compléter, mettre à jour ou modifier ces

déclarations prospectives en raison d’une information nouvelle,

d’un évènement futur ou de tout autre raison, sous réserve de la

réglementation applicable notamment les articles 2.19 et suivants

de la circulaire de l’Autorité Marocaine du Marché des Capitaux et

223-1 et suivants du règlement général de l’Autorité des Marchés

Financiers.

Maroc Telecom est un opérateur global de

télécommunications au Maroc, leader sur l’ensemble de ses segments

d’activités, Fixe, Mobile et Internet. Il s’est développé à

l’international et est aujourd’hui présent dans onze pays en

Afrique. Maroc Telecom est coté simultanément à Casablanca et à

Paris et ses actionnaires de référence sont la Société de

Participation dans les Télécommunications (SPT)* (53%) et le

Royaume du Maroc (22%).

* SPT est une société de droit marocain

contrôlée par Etisalat.

|

Contacts |

|

Relations

investisseursrelations.investisseurs@iam.ma |

Relations presserelations.presse@iam.ma |

Annexe 1 : Passage des indicateurs

financiers ajustés aux indicateurs financiers publiés

L’EBITDA ajusté, l’EBITA ajusté, le Résultat Net ajusté Part du

Groupe et le CFFO ajusté, sont des mesures à caractère non

strictement comptable et doivent être considérés comme des

informations complémentaires. Ils illustrent mieux les performances

du Groupe en excluant les éléments exceptionnels.

|

|

9M 2022 |

9M 2023 |

|

(en millions MAD) |

Maroc |

International |

Groupe |

Maroc |

International |

Groupe |

|

EBITDA ajusté |

8 395 |

5 678 |

14 072 |

8 435 |

6 093 |

14 527 |

|

EBITDA publié |

8 395 |

5 678 |

14 072 |

8 435 |

6 093 |

14 527 |

|

EBITA ajusté |

5 763 |

3 108 |

8 872 |

5 849 |

3 381 |

9 230 |

|

Décision ANRT |

-2 451 |

|

-2 451 |

|

|

|

|

Charges de restructurations |

|

-2 |

-2 |

|

|

|

|

EBITA publié |

3 313 |

3 106 |

6 419 |

5 849 |

3 381 |

9 230 |

|

Résultat Net ajusté Part du Groupe |

|

|

4 520 |

|

|

4 629 |

|

Décision ANRT |

|

|

-2 451 |

|

|

|

|

Charges de restructurations |

|

|

-1 |

|

|

|

|

Révision IS |

|

|

|

|

|

-67 |

|

Don tremblement de terre |

|

|

|

|

|

-481 |

|

Résultat Net publié Part du Groupe |

|

|

2 068 |

|

|

4 081 |

|

CFFO ajusté |

5 456 |

2 704 |

8 159 |

4 527 |

2 649 |

7 176 |

|

Paiement licence |

|

-26 |

-26 |

|

|

|

|

Charges de restructurations |

|

-2 |

-2 |

|

|

|

|

Décision ANRT |

-2 451 |

|

-2 451 |

|

|

|

|

CFFO publié |

3 005 |

2 675 |

5 680 |

4 527 |

2 649 |

7 176 |

Annexe 2 : Impact de la norme IFRS 16

À fin septembre 2023, les impacts de

l'application de la norme IFRS16 sur les principaux agrégats

consolidés du Groupe Maroc Telecom se présentent comme

suit :

|

|

9M 2022 |

9M 2023 |

|

(en millions MAD) |

Maroc |

International |

Groupe |

Maroc |

International |

Groupe |

|

EBITDA ajusté |

193 |

202 |

395 |

203 |

235 |

438 |

|

EBITA ajusté |

10 |

32 |

42 |

10 |

37 |

47 |

|

Résultat Net ajusté Part du Groupe |

|

|

-6 |

|

|

-5 |

|

CFFO ajusté |

193 |

202 |

395 |

203 |

235 |

438 |

|

Dette Nette |

733 |

643 |

1 375 |

781 |

845 |

1 627 |

- Maroc Telecom_CP-Résultats T3 2023

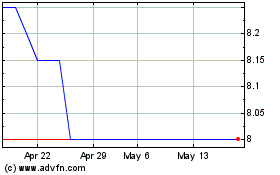

Maroc Telecom (EU:IAM)

Historical Stock Chart

From Mar 2024 to Apr 2024

Maroc Telecom (EU:IAM)

Historical Stock Chart

From Apr 2023 to Apr 2024