WINFARM : Résultats semestriels 2023.

COMMUNIQUE DE PRESSE Loudéac, 5

octobre 2023

RESULTATS SEMESTRIELS 2023

-

Chiffre d’affaires en croissance de +16%

malgré un contexte de pression sur les prix de

vente

-

Mise en place de mesures pour préserver la dynamique de

prises de commandes et les marges opérationnelles

Perspectives

-

Amélioration des marges attendue sur le

2nd semestre 2023

WINFARM (code ISIN : FR0014000P11 -

mnémonique : ALWF), n°1 français de la vente à distance pour le

monde agricole, publie aujourd’hui ses résultats

consolidés du 1er semestre 2023.

Le Conseil d’administration du 5 octobre 2023 a

arrêté les comptes consolidés clos au 30 juin 2023. Ces comptes ont

fait l’objet d’une revue limitée par les commissaires aux comptes.

Les rapports de certification sont en cours d’établissement.

|

Données consolidées, normes françaisesnon audités, en K€ |

S1 2023 |

S1 2022 |

|

Chiffre d’affaires |

71 383 |

61 458 |

|

Marge brute |

22 788 |

20 383 |

|

En % du chiffre d’affaires |

31,9% |

33,2% |

|

EBITDA |

1 631 |

2 520 |

|

En % du chiffre d’affaires |

2,3% |

4,1% |

|

Dotations aux amortissements et provisions |

(2 140) |

(1 612) |

|

Résultat d’exploitation |

(488) |

900 |

|

Résultat financier |

(141) |

(64) |

|

Résultat exceptionnel |

28 |

(171) |

|

Impôt sur les bénéfices |

(78) |

(159) |

|

Résultat net part du groupe |

(689) |

572 |

Au 1er semestre 2023, WINFARM enregistre un

chiffre d’affaires consolidé de 71,4 M€, en croissance de +16,1%

par rapport au 1er semestre 2022 et stable à périmètre constant. La

baisse généralisée des prix de vente concerne aussi bien la

nutrition animale que les produits d’hygiène et dans une moindre

mesure le grillage et les pièces d’usure. Après des augmentations

allant de 10% à 20% sur l’ensemble de ces familles depuis 2021,

représentant globalement un tiers du chiffre d’affaires de la

Société, les prix affichent ponctuellement des baisses de 15% à 20%

sur le semestre.

L’activité AgroFourniture (92%

du chiffre d’affaires semestriel), commercialisée sous la marque

Vital Concept, enregistre un chiffre d’affaires de 65,6 M€ en

croissance de +18,8% (+0,3% à périmètre constant). Sur la période,

l’activité bénéficie de la contribution à hauteur de 10,0 M€ des

sociétés du Groupe Kabelis, dont l’activité est consolidée au

périmètre de Groupe depuis août 2022. Les performances de BTN de

Haas, acquis aux Pays-Bas en juillet 2021, contribuent également

significativement à l’activité de la période, reflétant à la fois

la pertinence des acquisitions réalisées par WINFARM ces dernières

années ainsi que la capacité du Groupe à réussir leur

intégration.

Le chiffre d’affaires de l’activité

AgroProduction (7% du chiffre d’affaires

semestriel), commercialisée sous la marque Alphatech, s’élève à 4,7

M€, en baisse de 14,4%. Après une forte hausse des ventes

enregistrée en 2022, notamment liée à la relance des ventes à

destination de l’export (30% des ventes de l’activité), l’activité

du semestre a été freinée par l’indisponibilité des devises en

euros dans certains pays (Pakistan, Bangladesh et Egypte), limitant

ainsi les commandes en provenance de ces géographies. La situation

est en cours de normalisation et les prises de commandes

réactivées. La Société pourra également compter sur la hausse de

son niveau de production favorisée par la mise en service depuis

avril 2023 de sa nouvelle ligne de production. Cette extension de

l’usine déjà en place, actuellement en phase de montée en

puissance, devrait permettre au Groupe de renforcer sa

compétitivité prix-volume sur des segments où il bénéficie déjà

d’une forte notoriété.

Les « autres activités » réunissant

l’AgroConseil (commercialisée sous la marque

Agritech) et l’AgroInnovation (commercialisée par

la ferme pilote de Bel-Orient), vitrine technologique et

démonstration du savoir-faire du Groupe en matière de pratiques

agricoles enregistrent une hausse de +40% de leurs ventes.

Au regard de l’orientation rapide des prix à la

baisse au cours des premiers mois de l’année, le Groupe a fait

preuve de réactivité en engageant immédiatement des mesures pour

défendre ses marges :

-

Optimisation des stocks en privilégiant la sélection des références

avec un fort taux de rotation ;

-

Mise en avant des produits d’appel et des références les plus

contributives à la marge.

Ces premières mesures ont notamment permis,

malgré la baisse des prix de vente, d’afficher un effet volume

favorable traduisant une hausse du nombre de commandes et la

conquête de nouvelles parts de marché.

Bonne tenue de la marge brute, un niveau

de charges opérationnelles qui pèse sur la rentabilité

La marge brute du Groupe à fin juin 2023 s’élève

à 22,8 M€ contre 20,4 M€ en hausse de +11,9% à période comparable.

Le taux de marge brute à fin juin 2023 est identique à celui de

l’ensemble de l’exercice 2022 (31,9%). Cette performance illustre

la capacité du Groupe à gérer efficacement l’évolution des prix

dans le contexte actuel. Pour rappel, à fin juin 2022, le taux de

marge brute s’élevait à 33,2%. Il intégrait le bénéfice des

revalorisations tarifaires par le Groupe dans un contexte de hausse

importante des coûts d’achat.

L’EBITDA au 30 juin 2023 ressort à 1,6 M€ contre

2,5 M€ à fin juin 2022 pénalisé par la hausse des charges externes

(+1,2 M€) et de la hausse des salaires (+2,1 M€) après

l’intégration des sociétés du Groupe Kabelis et les revalorisations

nécessaires dans un contexte inflationniste. Au regard de cette

situation, le taux d’EBITDA représente 2,3% du chiffre d’affaires

semestriel en 2023 contre 4,1% sur les 6 premiers mois de

l’exercice 2022.

Après comptabilisation des dotations aux

amortissements et provisions, le résultat d’exploitation ressort à

-0,5 M€ contre 0,9 M€ au 30 juin 2022. Le résultat net part du

Groupe s’élève à -0,7 M€ contre 0,6 M€ à l’issue du 1er semestre

2022.

Analyse de la structure financière au 30

juin 2023

Au 30 juin 2023, les capitaux propres du Groupe

s’établissent à 22,4 M€ contre 23,1 M€ au 31 décembre 2022.

Le BFR évolue sur le semestre sous l’effet

conjugué :

-

d’un niveau de stocks plus élevé au 30 juin 2023 qu’au 31 décembre

2022 s’expliquant par l’extension des gammes de produits aux Pays

Bas avec BTN et un stock nécessairement important chez Kabelis

compte tenu de la saisonnalité des ventes ainsi que par un

changement de méthode de leur valorisation en lien avec la mise en

place en cours d’un nouvel ERP sur Vital Concept.

-

d’une hausse du poste clients du fait principalement de

l’intégration des sociétés du Groupe Kabelis en Août 2022.

L’érosion du BFR est toutefois pondérée par

l’évolution favorable du poste fournisseurs permettant ainsi,

conjugué à une marge brute d’autofinancement de 1,4 M€, de générer

une trésorerie positive issue de l’activité.

Au 30 juin 2023, la trésorerie s’élève à 121 K€

contre 14,1 M€ au 31 décembre 2022. Cette évolution ponctuelle

s’explique par les investissements liés aux travaux de renforcement

des infrastructures du Groupe (extension de l’usine, extension des

bâtiments administratifs, ERP, nouveaux camions et construction de

l’usine de transformation) ainsi que par le remboursement d’une

partie de sa dette financière qui arrivait à échéance.

Au 31 décembre 2023, la trésorerie devrait

retrouver un niveau normatif à environ 10 M€, proche des niveaux de

2022, bénéficiant des nouveaux financements déjà obtenus auprès des

partenaires bancaires pour 3,6 M€, et des discussions en cours

avec le pool bancaire pour le refinancement des investissements

précédemment mentionnés.

Amélioration des marges anticipée au

2nd semestre

2023

L’activité d’Alphatech (pôle AgroProduction)

pénalisée à l’export devrait s’améliorer progressivement au second

semestre. La Société pourra également compter sur la hausse de son

niveau de production favorisée par la mise en service depuis avril

2023 de sa nouvelle ligne de production. Cette extension de l’usine

déjà en place, actuellement en phase de montée en puissance,

devrait permettre au Groupe de renforcer sa compétitivité

prix-volume sur des segments où il bénéficie déjà d’une forte

notoriété. La contribution au chiffre d’affaires du 2nd semestre

devrait toutefois être encore marginale.

Concernant l’activité du 2nd semestre, la

Société considère que l’essentiel de la baisse des prix a déjà été

enregistré. Quelques familles de produits pourraient toutefois

faire l’objet d’une nouvelle baisse mais celle-ci devrait être

globalement plus limitée.

Afin de préserver sa dynamique de prises de

commandes, ses marges opérationnelles et sa position de premier

rang sur son marché, WINFARM va poursuivre la mise en œuvre de sa

stratégie commerciale autour de quatre axes clés :

-

Proposer des prix compétitifs sur ses produits d’appel (hygiène,

semences et produits de récolte) ;

-

Continuer à augmenter le panier moyen en proposant des produits

complémentaires, notamment en marque propre, plus fortement

margés ;

-

Accroître le volume de commandes, notamment en développant une plus

grande récurrence auprès de clients aujourd’hui

occasionnels ;

-

Toujours mieux acheter en privilégiant ponctuellement la

commercialisation de certaines références plus contributives.

La mise en service du nouveau site web de Vital

Concept privilégiant l’expérience utilisateur et offrant une

réponse plus personnalisée aux clients agriculteurs du Groupe

devraient également favoriser le recrutement de nouveaux

clients.

De même, l’intégration du nouvel ERP va

renforcer les atouts du Groupe :

-

En permettant de piloter encore plus finement les prix de

ventes ;

-

En réduisant le volume des stocks des produits avec des délais de

rotation plus long ;

-

En limitant les ruptures sur les approvisionnements ;

-

En diminuant les délais de livraison aux clients finaux grâce à une

intégration totale de la logistique.

Le Groupe précise en outre qu’au cours du 2nd

semestre, les coûts d’achats ont eux aussi poursuivi leur baisse

permettant au Groupe de disposer de plus de latitude pour fixer ses

prix en limitant la dégradation de ses marges.

Dans ce contexte, le taux de marge brute

et l’EBITDA du 2nd semestre 2023

devrait ressortir en progression par rapport au

1er semestre 2023.

La discipline financière déjà engagée par le

Groupe au cours du 1er semestre pour limiter la hausse des charges

opérationnelles devrait également se poursuivre au cours des

prochains mois. Cette politique devrait par exemple s’illustrer par

une limitation le nombre d’embauches en évitant de remplacer les

éventuels départs volontaires.

BTN de Haas devrait continuer à afficher de

bonnes performances sur le 2nd semestre. WINFARM pourra également

s’appuyer sur les économies d’échelle avec les sociétés du Groupe

Kabelis qui devraient commencer à se matérialiser favorisant une

amélioration progressive de son EBITDA dès le

2nd semestre.

Confirmation des objectifs

2025

Au-delà de l’ajustement ponctuel des prix et de

son effet mécanique sur le chiffre d’affaires de la période, le

Groupe réaffirme à plus long terme, son ambition d’atteindre à

l’horizon 2025 un chiffre d’affaires de l’ordre de 200 M€ et une

marge EBITDA d’environ 6,5%. Le Groupe est confiant dans la force

de son modèle et la qualité de ses fondamentaux pour s’inscrire

comme partenaire de long terme des agriculteurs et des éleveurs en

les aidant à répondre aux nombreux défis du monde agricole.

Lancement de Au pré !

Au-delà de son activité historique, Winfarm a

annoncé le 18 septembre dernier, 1le lancement de la nouvelle

marque « Au Pré ! », son concept de

valorisation laitière à destination d’un réseau d’adhérents

agriculteurs indépendants. Ce concept innovant avait déjà été

évoqué à l’occasion de l’introduction en Bourse du Groupe en 2020.

Fortement créateur de valeur, cette nouvelle diversification de ses

activités devrait être un fort moteur de croissance pour le Groupe.

Son lancement prévu en octobre 2023 concrétise plus de trois années

de recherche, d’études et de tests aux termes desquelles le Groupe

proposera à un réseau d’agriculteurs adhérents un modèle économique

clé en main pour transformer et commercialiser le lait.

Ce modèle a vocation à réunir des agriculteurs

transformateurs autour d’un concept réunissant une unité

industrielle de production, une gamme de produits laitiers, des

services supports de marketing et de livraison et une marque

nationale.

Destiné aux exploitations laitières qui

produisent de 1 300 tonnes à 1 500 tonnes de lait, le cahier des

charges de Au Pré ! est basé sur

les quatre grands axes de travail qui préfigurent l’agriculture de

demain et développés au sein de la ferme pilote Bel-Orient.

-

Le bien-être animal,

-

L’optimisation du temps de travail des hommes,

-

L’utilisation de la data dans l’exploitation agricole,

-

Les essais produits pour nos filiales

La Société vise un objectif de 20 exploitations

adhérentes dans un horizon de 10 ans.

Prochaine publication :Chiffre

d’affaires du 3è trimestre 2023, le 9 novembre 2023, après clôture

de bourse.

A propos de WINFARM

Fondé à Loudéac, au cœur de la Bretagne, au

début des années 90, le groupe WINFARM est aujourd’hui le premier

acteur français proposant aux marchés de l’agriculture, de

l’élevage, du cheval et du paysage, un ensemble de prestations de

conseil, de service, et de vente à distance de produits et de

solutions globales, uniques et intégrées, pour les aider à répondre

aux nouveaux défis technologiques, économiques, environnementaux et

sociaux de l’agriculture nouvelle génération.

Fort d’un un large catalogue de plus de 35 000

références (semences, produits d’hygiène et de récolte, …),

dont deux-tiers sont composés de marques propres, WINFARM compte

plus de 45 000 clients en France, en Belgique et aux

Pays-Bas.

A l’horizon 2025, WINFARM vise un objectif de

chiffre d’affaires de l’ordre de 200 M€ et une marge EBITDA

d’environ 6,5%.

Pour plus d’information sur la société :

www.winfarm-group.com

Contacts :

|

WINFARMinvestisseurs@winfarm-group.com |

|

|

ACTIFIN, communication financièreBenjamin

LEHARI+33 (0) 1 56 88 11 11winfarm@actifin.fr |

ACTIFIN, relations presse financièreJennifer

JULLIA+33 (0)1 56 88 11 19jjullia@actifin.fr |

1 Voir CP du 18 septembre

- WINFARM_CP_RS_2023_FR_vdef

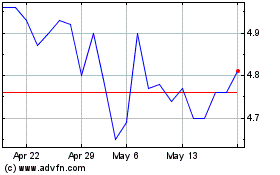

Winfarm (EU:ALWF)

Historical Stock Chart

From Apr 2024 to May 2024

Winfarm (EU:ALWF)

Historical Stock Chart

From May 2023 to May 2024