A fusão entre a Petz e a Cobasi, criando o maior negócio do

setor “pet” no Brasil, já desperta avaliações sobre o impacto

concorrencial da operação, que terá de passar pelo crivo do

Conselho Administrativo de Defesa Econômica (Cade).

Uma fonte do órgão apontou reservadamente ao Broadcast ser pouco

provável que um caso dessa grandeza seja aprovado sem algum tipo de

restrição. As análises são preliminares, já que as empresas

assinaram apenas na sexta-feira, 19, o memorando de entendimentos

para a possível combinação.

A expectativa no órgão antitruste é de que o negócio gere muitas

sobreposições, o que pode ser resolvido local a local. Um

interlocutor no Cade observou que, se as partes já apresentarem um

bom levantamento de “remédios” concorrenciais ao órgão, é possível

que a análise não seja tão complexa.

Em fusões desse tipo, o ponto principal é saber quais lojas

precisarão ser vendidas. Além disso, em operações de varejo, a

tendência é de que a análise pelo órgão antitruste seja feita

dentro de cada cidade e, em municípios com mais de 200 mil

habitantes, dentro de cada bairro. O Cade tem até 240 dias para

decidir sobre operações notificadas – e até 330 dias em casos mais

complexos, o que precisa ser reconhecido pela

Superintendência-Geral.

Em teleconferência sobre a fusão com a concorrente Cobasi, o CEO

da Petz (BOV:PETZ3), Sergio Zimerman, disse que ainda não foram

feitas conversas iniciais com o Cade, mas se mostrou otimista com a

avaliação pelo órgão e reconheceu que eventuais “remédios” podem

surgir, não vendo, contudo, que eles seriam “amargos”.

O CEO da Cobasi, Paulo Nassar, seguiu o mesmo tom. Ao Broadcast,

ele afirmou que sua empresa e a Petz têm, juntas, cerca de 2% das

lojas de seu segmento no País, o que indicaria, na visão dos

empresários envolvidos na negociação, que os remédios do Cade devem

ser leves. ?Somos otimistas com o Cade, porque a concentração de

mercado é irrelevante?, afirmou Zimerman, da Petz.

Líder

Segundo relatório do BTG Pactual, cerca de 48% das lojas da Petz

estão em São Paulo – em comparação com 54% da Cobasi. No relatório

no qual apontou que a fusão vai criar um player líder em num

segmento particularmente desafiador, o BTG Pactual apontou que o

segmento das duas concorrentes tem sido impactado por uma

perspectiva cada vez mais competitiva nos últimos anos,

especialmente pela expansão do comércio eletrônico e a queda nas

vendas de produtos não alimentícios, conforme mostrou o Broadcast

mais cedo. O documento reforça ainda que o mercado continua

altamente fragmentado, com os preços agressivos dos produtos em

toda a cadeia.

VISÃO DO MERCADO

As ações de Petz têm mais uma sessão de fortes ganhos, saltando

nesta segunda-feira (22) mais de 10%, dando sequência à disparada

de 37%, da última sexta-feira, quando a empresa anunciou avanço na

fusão com a Cobasi.

Às 12h40, os papéis de Petz saltavam 10,63%, cotados a R$ 5,31.

A forte valorização levou os papéis a entrarem em leilão na B3.

Assim, no acumulado de abril, a ação ganha 22% e, em 2024, salta

34,43%.

Na sexta-feira, a Petz informou que assinou um memorando de

entendimento, não vinculante, para fusão com a Cobasi. Conforme o

fato relevante, a relação de troca acordada foi de R$ 7,10, por

ação, valor bem acima do fechamento de quinta passada – ou seja,

anterior ao anúncio de fusão –, de R$ 3,50.

Ações Petz dispararam

Segundo especialistas, a fusão entre as empresas deve criar

sinergias, como melhora na distribuição das marcas em regiões nas

quais o seu apelo é melhor, seja Cobasi ou Petz, bem como um

crescimento exponencial em linhas de negócio como Zee.Dog ou mesmo

a vertical de saúde animal.

“A distribuição de tudo isso praticamente dobra de um dia para o

outro”, diz Ricardo Bahiana, sócio da B2R Capital, assessoria

especializada em M&A e valuation.

Andreas Ferreira, analista de empresas da Mantaro Capital tem a

percepção de que as empresas se uniram em um movimento defensivo.

“Não acho que é um M&A para ataque. Não é exatamente um negócio

‘oportunístico’ de ganho de market share”, afirma.

“A oportunidade maior talvez não seja a sinergia, mas aproveitar

a força um do outro para se defender”, diz o analista, dando o

exemplo do impacto negativo da concorrência dos marketplaces nos

últimos resultados das duas empresas.

Para Ferreira, a Petz busca referência em um dos poucos M&As

do varejo que de fato deram certo nos últimos 15 anos. A operação

da Raia Drogasil conferiu ganho de escala e de participação de

mercado à empresa combinada, além de uma “impressionante diluição

de empresas”, diz ele.

Agregador

Para os analistas do Santander, o negócio tem potencial para ser

agregador para ambas empresas, pois oferece uma oportunidade única

para desbloquear sinergias significativas e criar uma entidade mais

forte e resiliente.

“Ao unir forças, as empresas podem navegar melhor no cenário

competitivo acirrado, otimizar, armazenar estratégias de expansão e

presença, e fazer uma alocação de capital mais precisa e melhorar

decisões, especialmente em meio à forma como o canal online vem

remodelando a indústria.”

O Santander acrescenta que, embora ainda seja um desafio

quantificar os benefícios com a redução da concorrência, espera-se

que os investidores se concentrem nas sinergias mais tangíveis,

tais como melhores margens de contribuição das lojas físicas e do

comércio eletrônico, bem como das despesas gerais e

administrativas.

Informações Broadcast/Infomoney

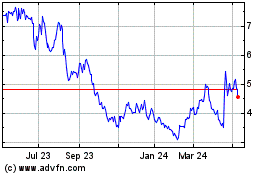

Pet Center Comercio E Pa... ON (BOV:PETZ3)

Historical Stock Chart

From May 2024 to Jun 2024

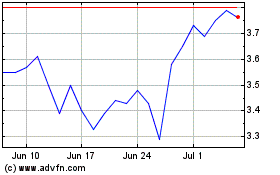

Pet Center Comercio E Pa... ON (BOV:PETZ3)

Historical Stock Chart

From Jun 2023 to Jun 2024