- Baisse du chiffre d'affaires et de l'EBITDA courant en

raison de la crise du Covid-19 sur l'industrie aéronautique

mondiale

- Des mesures déterminantes ont été prises pour atténuer les

effets de la crise, préserver les liquidités et améliorer

durablement l'efficacité opérationnelle.

- L’année 2021 s’annonce encore difficile

Regulatory News:

Latécoère (Paris:LAT), partenaire de premier rang des grands

constructeurs aéronautiques internationaux, annonce que son conseil

d'administration sous la présidence de Pierre Gadonneix, réuni le

15 mars 2021, a adopté et autorisé la publication des comptes de

Latécoère pour l'exercice clos le 31 décembre 2020.

Philip Swash, directeur général du groupe, commente : «

Au cours de l'année écoulée, notre entreprise, notre industrie et

nos communautés ont été confrontées à l'une des plus importantes

crises sanitaires de l'ère moderne. En tant qu'entreprise

responsable, notre préoccupation première, dès le début de la

pandémie, a été d’assurer la santé et la sécurité de nos employés.

Nous avons pris des mesures immédiates pour déployer des protocoles

sanitaires robustes sur tous nos sites, ce qui a permis jusqu'à

présent d'atteindre des niveaux d'infection très inférieurs aux

données régionales publiées partout où nous opérons.

D'un point de vue financier, la Covid-19 a eu un impact très

négatif sur notre performance 2020. Dans la mesure où nos

principaux clients ont réduit, et dans certains cas suspendu la

production d'avions, la demande de nos produits a considérablement

diminué, ce qui a eu des conséquences évidentes sur notre activité

et notre bilan. Il était donc nécessaire de prendre des mesures

pour sécuriser la liquidité de l'entreprise en réduisant les

dépenses, en préservant la trésorerie disponible et en levant de

nouveaux financements.

Dans le même temps, les mesures que nous avons prises pour nous

permettre de sortir de la crise du Covid-19 plus forts et plus

compétitifs restent fidèles à notre stratégie à long terme. Bien

que cela nous ait conduits à prendre des décisions difficiles et à

restructurer notre implantation industrielle mondiale, je suis

particulièrement fier des équipes Latécoère qui ont amélioré de

manière significative leurs performances opérationnelles en matière

de sécurité, de qualité, de gestion du fonds de roulement et de

livraison. Cela démontre que les capacités d’ingénierie et

opérationnelles de notre entreprise restent robustes, résilientes

et prêtes à accélérer tout rebond.

Alors que les fondamentaux de nos activités sont prêts pour une

reprise prochaine, la situation de l'aviation reste difficile à

court terme et plusieurs de nos clients ont déjà indiqué que leur

production d'avions resterait réduite en 2021. Par conséquent, nous

nous attendons à ce que des conditions difficiles perdurent en 2021

et nous continuerons à prioriser l'utilisation de nos ressources

financières en conséquence. »

Faits marquants et résumé financier de l'année 2020

(Données auditées - en M€)

2019

S1

S2

2020

Chiffre d'affaires

713,1

231,9

181,3

413,2

Croissance en valeur

8,2%

-37,6%

-46,9%

-42,1%

Croissance à taux de change constant

7,0%

-36,8%

-44,8%

-40,7%

EBITDA courant *

47,6

(17,2)

(25,4)

(42,6)

Marge d'EBITDA courante sur chiffre

d'affaires

6,7%

-7,4%

-14,0%

-10,3%

Résultat opérationnel courant

11,8

(34,0)

(40,5)

(74,5)

Marge opérationnelle courante sur chiffre

d'affaires

1,7%

-14,6%

-22,3%

-18,0%

Éléments non courants

(21,4)

(34,6)

(63,7)

(98,3)

Dépréciation d'actifs

-

(28,2)

(11,9)

(40,1)

Autres éléments non courants

(21,4)

(6,4)

(51,8)

(58,2)

Résultat opérationnel

(9,6)

(68,6)

(104,2)

(172,8)

Coût de l’endettement financier net

(5,3)

(1,6)

(2,3)

(3,9)

Autres produits et charges financiers

(12,1)

(11,7)

12,9

1,2

Résultat financier

(17,4)

(13,3)

10,6

(2,7)

Impôts sur les bénéfices

(5,9)

(12,1)

(2,0)

(14,1)

Résultat net

(32,9)

(94,0)

(95,5)

(189,6)

Free cash-flow des opérations

(27,3)

(5,2)

(17,3)

(22,5)

* L'EBITDA courant correspond au résultat opérationnel courant

avant les amortissements et dépréciations d'immobilisations

corporelles et incorporelles et perte de valeur d'actifs. Le détail

des éléments non courants est présenté dans les principes

comptables du Groupe à partir des états financiers consolidés.

La pandémie de Covid-19 a provoqué un effondrement du trafic

aérien en 2020, conduisant les clients de Latécoère à réduire

sensiblement leurs volumes de production. Les résultats financiers

de Latécoère pour l'exercice 2020 en ont été fortement

impactés.

Poursuivant la tendance amorcée au T2 2020, la crise du Covid-19

a affecté négativement le second semestre de l'année, avec une

baisse du chiffre d'affaires à 181,3 M€, contre 231,9 M€ au S1

2020. Le chiffre d’affaires pour l'ensemble de l'année s'est élevé

à 413,2 M€, contre 713,1 M€ en 2019. Cela représente une baisse de

-42,1% en données publiées (-40,7% sur une base organique).

L'EBITDA courant de Latécoère pour l'exercice 2020 s'est élevé à

-42,6 M€, soit une marge de -10% contre +6,7% en 2019. Les

résultats de l'exercice ont été impactés par la réduction

substantielle des volumes dans les deux branches du Groupe,

l'activité du S2 étant considérablement inférieure à celle du S1

qui avait bénéficié de cadences de production élevées au T1. Le

Groupe a compensé l'impact global de ces tendances sur ses marges

en prenant des mesures rapides atténuant les effets de la crise. Il

a notamment réduit ses effectifs à l'échelle mondiale, revu à la

baisse ses programmes d'achat, réduit ses coûts fixes et recouru au

chômage partiel dans les pays où cela était autorisé.

Le résultat opérationnel courant de l'exercice 2020 s'élève à

-74,5 M€, contre +11,8 M€ sur la même période de 2019.

Les éléments non récurrents de -98,3 M€ résultent principalement

des coûts de restructuration de -30,2 M€ en France et à l'étranger

et d'une dépréciation de certains actifs de la division

Aérostructures pour -40,1 M€. Des provisions sur stocks de 20,5 M€

ont également été comptabilisées sur les stocks de pièces à faible

rotation (suite à la révision des cadences de production) et sur le

programme Mitsubishi M90 à présent arrêté. Enfin, des coûts

d’aménagement et de transferts industriels ainsi que des

commissions liés à l'acquisition de l'activité EWIS de Bombardier

ont été enregistrés pour 10,6 M€ au cours de l'année.

Le résultat financier s'élève à -2,7 M€ pour l'exercice 2020,

contre -17,4 M€ en 2019. Le résultat financier inclut le coût de la

dette de -3,9 M€ et d’autres éléments financiers pour +1,2 M€.

Le résultat net du groupe s'élève à -189,6 M€ contre -32,9 M€ en

2019, et ce y compris une charge d'impôts de 14,1 M€ dont 10,1 M€

d’impôts différés.

Plan d'adaptation

Latécoère a lancé en 2020 d'importants programmes de

restructuration dans le cadre de sa stratégie d'optimisation de ses

processus de fabrication et d’amélioration de sa

compétitivité-coût. Ceux-ci ont été déployés avec l’objectif

d'atténuer l'impact de la crise du Covid-19 à court terme et de

bien positionner le Groupe lorsque la dynamique commerciale de

l'industrie aéronautique reprendra.

Le Groupe a réduit ses programmes d'achat de -43% et ses

services de sous-traitance de -44%. Les coûts fixes ont diminué de

-37% par rapport à 2019. Les dépenses d'investissement ont été

réduites à 12,5 M€ contre 39,5 M€ un an plus tôt, hors le paiement

de 22,3 M€ pour l'acquisition des activités EWIS de Bombardier

effectué en décembre 2019.

En 2020, le Groupe a réduit ses effectifs de 26% (1475

salariés), hors déploiement du plan de transformation français à

venir en 2021. Latécoère a conclu les négociations avec les

syndicats en France par un accord majoritaire qui permettra au

Groupe d'adapter ses ressources aux besoins futurs de ses clients.

Le Groupe a comptabilisé une charge non récurrente de -20 M€ au

titre de ce plan social.

Latécoère est convaincu que l'investissement dans de nouvelles

technologies prometteuses sera un élément essentiel de sa

croissance future et, à ce titre, a maintenu ses efforts de R&T

en 2020 à 5,9 M€. Ces efforts de recherche seront maintenus en 2021

afin que Latécoère puisse continuer d’offrir au marché des

technologies innovantes.

Aérostructures

Aérostructures (Données auditées - en

M€)

2019

S1

S2

2020

Chiffres d'affaires consolidé

411,4

123,5

105,0

228,4

Croissance à taux de change constant

5,8%

-41,7%

-44,5%

-43,1%

Chiffre d'affaires intersectoriel

18,1

11,1

11,5

22,6

Chiffre d'affaires

429,5

134,6

116,4

251,0

EBITDA courant *

26,8

(9,1)

(14,4)

(23,5)

Marge d'EBITDA courante sur chiffre

d'affaires

6,2%

-6,8%

-12,3%

-9,4%

Résultat opérationnel courant

10,8

(17,7)

(23,3)

(41,0)

Marge opérationnelle courante sur chiffre

d'affaires

2,5%

-13,1%

-20,0%

-16,3%

* L'EBITDA courant correspond au résultat opérationnel courant

avant les amortissements et dépréciations d'immobilisations

corporelles et incorporelles et perte de valeur d'actifs. Le détail

des éléments non courants est présenté dans les principes

comptables du Groupe à partir des états financiers consolidés.

Le chiffre d'affaires de la division Aérostructures de Latécoère

a diminué de -43 % à taux de change constant, passant de 411,4 M€

en 2019 à 228,4 M€, en raison de la réduction des cadences de

production faisant écho au ralentissement de la production de nos

clients. La comparaison du chiffre d'affaires de la division

Aérostructures d'une année sur l'autre est également affectée par

des cadences de production plus élevés au T1 2019, la division

ayant internalisé la production de pièces primaires après la

défaillance d'un fournisseur.

L'EBITDA courant de la division s'est élevé à -23,5 M€, contre

+26,8 M€ pour l'exercice 2019, la baisse des cadences de production

étant partiellement compensée par une réduction des coûts

d'exploitation en réponse au Covid-19. L'EBITDA courant a également

été négativement affecté par un taux de couverture réalisé EUR /

USD à 1,22 contre 1,17 en 2019.

Systèmes d’interconnexion

Systèmes d’interconnexion (Données

auditées - en M€)

2019

S1

H2

2020

Chiffres d'affaires consolidé

301,7

108,5

76,4

184,8

Croissance à taux de change constant

8,5%

-30,2%

-45,2%

-37,5%

Chiffre d'affaires intersectoriel

1,7

0,5

0,7

1,2

Chiffre d'affaires

303,4

108,9

77,1

186,0

EBITDA courant *

20,8

(8,2)

(11,0)

(19,2)

Marge d'EBITDA courante sur chiffre

d'affaires

6,8%

-7,5%

-14,3%

-10,3%

Résultat opérationnel courant

1,1

(16,4)

(17,2)

(33,6)

Marge opérationnelle courante sur chiffre

d'affaires

0,3%

-15,0%

-22,3%

-18,0%

* L'EBITDA courant correspond au résultat opérationnel courant

avant les amortissements et dépréciations d'immobilisations

corporelles et incorporelles et perte de valeur d'actifs. Le détail

des éléments non courants est présenté dans les principes

comptables du Groupe à partir des états financiers consolidés.

Le chiffre d'affaires de l'exercice 2020 de la division Systèmes

d'interconnexion a diminué de -37,5 % sur une base organique pour

atteindre 184,8 M€, contre 301,7 M€ en 2019. De même, la division a

vu son chiffre d'affaires diminuer avec la forte révision à la

baisse des cadences de production des clients, conjuguée à une

réduction de ses activités de développement notamment avec l'arrêt

du programme Mitsubishi M90.

L'EBITDA courant de la division Systèmes d'interconnexion s'est

élevé à -19,2 M€, contre +20,8 M€ pour l'exercice 2019. Comme pour

la division Aérostructures, l'EBITDA courant a été affecté par la

baisse de la production, la réduction des activités de

développement et un taux de couverture EUR/USD défavorable par

rapport à 2019 (1,22 contre 1,17 en 2019).

Après des retards liés à la crise sanitaire au Mexique et en

France, le Groupe a finalisé l'acquisition des activités de

systèmes d’interconnexion et de câblage électrique de Bombardier en

février 2021. Comme indiqué précédemment, Latécoère attend de cette

acquisition qu'elle renforce et diversifie son développement

commercial sur de nouvelles plateformes et sur le marché

nord-américain. Cette activité devrait contribuer positivement à

l'EBITDA courant de la division en 2021.

Free Cash-Flow des opérations et dette nette

Le Free Cash-Flow des opérations sur la période s'élève à -22,5

M€ (contre -27,3 M€ pour 2019), dont -20 M€ sont liés à des

éléments non récurrents. Le Groupe a pris des mesures fortes pour

améliorer son besoin en fonds de roulement en adhérant à une

facilité d'affacturage sans recours proposée par un client et en

réduisant le niveau de ses stocks à 115,1 M€ contre 179,8 M€ en

2019.

Au cours de l'année, le Groupe a annoncé qu'il avait conclu de

nouveaux accords de prêt pour un montant de 123 M€ afin de

sécuriser des liquidités suffisantes pour déployer son plan de

transformation et assurer sa compétitivité et sa croissance à long

terme. Les prêts sont constitués de 88 M€ de Prêt Garanti par

l'État (PGE) et de 35 M€ de prêt d'actionnaire contracté auprès

d’une entité appartenant à Searchlight Capital Partners.

En conséquence, la dette nette a augmenté à 147,6 M€, contre

115,8 M€ à la fin de 2019, avec une importante trésorerie

disponible fin 2020 à 77,6 M€, contre 33,8 M€ fin 2019.

Perspectives pour l'exercice 2021

Alors que le calendrier de reprise du trafic aérien demeure

incertain du fait des impacts de la crise Covid-19, Latécoère

prévoit que 2021 sera une année difficile, avec des cadences de

production des avionneurs probablement encore atones. En

conséquence, le Groupe anticipe que :

- Son chiffre d'affaires sera inférieur de l’ordre de 25 % par

rapport à 2020 sur une base organique. La contribution annuelle de

l'acquisition de Bombardier EWIS réduira l'impact en données

publiées à environ -10%.

- L'EBITDA courant s'améliorera de 20% par rapport aux niveaux de

l'exercice 2020, démontrant les solides fondamentaux de

l'entreprise alors qu'elle achève son plan d'adaptation ;

cependant, celui-ci restera probablement en territoire

négatif.

- Le Free Cash-Flow des opérations restera négatif,

principalement en raison du déploiement du plan d'adaptation.

A propos de Latécoère

Groupe international partenaire de « rang 1 » des grands

avionneurs mondiaux (Airbus, Embraer, Dassault, Boeing, Bombardier

et Mitsubishi Aircraft), Latécoère intervient dans tous les

segments de l’aéronautique (avions commerciaux, régionaux,

d’affaires et militaires), dans deux domaines d’activités:

- Aérostructures (55 % du CA): tronçons de fuselage et

portes.

- Systèmes d’Interconnexion (45 % du CA): câblage, meubles

électriques et équipements embarqués.

Le Groupe employait au 31 décembre 2020, 4169 personnes dans 13

pays. Latécoère, société anonyme au capital de 189 637 036 € divisé

en 94 818 518 actions d’un nominal de 2 €, est cotée sur Euronext

Paris - Compartiment B, Codes ISIN : FR0000032278 - Reuters :

LAEP.PA - Bloomberg : LAT.FP

Glossaire

Croissance à taux de change constants

Le Groupe mesure la croissance de son chiffre d’affaires sans

tenir compte de l’incidence du taux de change EUR/USD pour

faciliter la compréhension de l’évolution du chiffre d’affaires de

ses activités. L’incidence de change est neutralisée en appliquant

un taux de change EUR/USD constant sur les périodes concernées.

Croissance organique

La croissance organique est obtenue en neutralisant l’incidence

du taux de change EUR/USD (utilisation d’un taux de change constant

sur les périodes concernées) et en appliquant un périmètre

d’activité constant. Le périmètre constant est obtenu:

- En éliminant le chiffre d’affaires des sociétés acquises au

cours de la période,

- En intégrant sur la période précédente, le chiffre d’affaires

en année pleine des sociétés acquises au cours de la période

précédente,

- En éliminant le chiffre d’affaires des sociétés cédées lors des

périodes concernées.

Résultat opérationnel courant

Afin de mieux refléter les performances opérationnelles

courantes, le Groupe utilise un sous-total nommé «résultat

opérationnel courant» qui exclut du résultat opérationnel les

éléments (charges ou produits) non courants qui, par nature, ont un

degré de prévisibilité insuffisant, compte tenu de leur caractère

inhabituel, anormal ou peu fréquent et qui sont présentés en autres

produits et autres charges. Le détail des éléments opérationnels

non courants est présenté dans les principes comptables des comptes

consolidés du Groupe.

EBITDA

L’EBITDA correspond au résultat opérationnel avant

amortissements, dépréciations et pertes de valeur d’actifs.

EBITDA courant

L’EBITDA courant correspond au résultat opérationnel courant

avant amortissements, dépréciations et pertes de valeur d’actifs.

Le détail des éléments opérationnels non courants est présenté dans

les principes comptables des comptes consolidés du Groupe.

Free cash-flow des opérations

Le free cash-flow des opérations correspond au flux net de

trésorerie provenant des activités opérationnelles et des activités

d’investissement après neutralisation de l’impôt payé.

Free cash-flow courant des opérations

Le free cash-flow courant des opérations correspond au cash-flow

des opérations en excluant les éléments non courants liés aux

activités opérationnelles et aux activités d’investissements. Le

détail des éléments opérationnels non courants est présenté dans

les principes comptables des comptes consolidés du Groupe.

Dette nette

La dette nette comprend les emprunts et dettes financières long

terme, les emprunts et concours bancaires (part à moins d’un an)

qui incluent la dette d’affacturage, les découverts bancaires sous

déduction de la trésorerie et équivalent de trésorerie. La dette

nette inclut également la dette financière des contrats de location

financement.

Carnet de commandes

Le carnet de commandes correspond à l’en-cours de commandes

fermes communiquées par les donneurs d’ordres et non encore

constatés en chiffre d’affaires.

Compte de résultat simplifié

En milliers d'euros

31 déc. 2020

31 déc. 2019

Chiffre d’affaires

413 232

713 098

Autres produits de l’activité

497

526

Production stockée

-24 426

-15 315

Achats consommés et charges externes

-263 544

-459 211

Charges de personnel

-158 200

-203 885

Impôts et taxes

-5 940

-8 902

Dotations aux amortissements et pertes de

valeur

-31 879

-35 796

Dotations nettes aux provisions

d’exploitation

-12 246

829

Dotations nettes aux actifs circulants

155

3 614

Autres produits

13 486

20 306

Autres charges

-5 615

-3 431

RESULTAT OPERATIONNEL COURANT

-74 478

11 833

Résultat opérationnel / chiffre

d’affaires

-18,02%

1,66%

Autres produits et charges opérationnels

non courants

-98 304

-21 426

RESULTAT OPERATIONNEL

-172 783

-9 593

Coût de l’endettement financier net

-3 854

-5 261

Gains et pertes de change

-13 470

-3 567

Gains et pertes latents sur instruments

financiers dérivés

16 240

-7 623

Autres produits et charges financières

-1 574

-928

RESULTAT FINANCIER

-2 657

-17 380

Impôts sur les bénéfices

-14 127

-5 892

Résultat net des activités

poursuivies

-189 566

-32 864

Résultat net des activités non

poursuivies

0

0

RESULTAT NET

-189 566

-32 864

• dont attribuable aux propriétaires de la

société mère

-189 566

-32 864

• dont attribuable aux participations ne

donnant pas le contrôle

0

0

RESULTAT (part Groupe) NET PAR

ACTION

• résultat de base

-2,00

-0,35

• résultat dilué

-2,00

-0,34

Bilan

ACTIF

En milliers d'euros

31 déc. 2020

31 déc. 2019

Actifs incorporels

56 022

77 799

Actifs corporels

154 155

173 043

Autres actifs financiers

4 291

3 698

Impôts différés

684

10 279

Instruments financiers dérivés

0

1 020

Autres actifs long terme

129

168

TOTAL ACTIF NON COURANT

215 282

266 007

Stocks et en-cours

115 122

179 757

Clients et autres débiteurs

65 269

157 839

Créances d’impôt

11 509

16 003

Instruments financiers dérivés

3 347

1 897

Autres actifs courants

1 816

2 232

Trésorerie et équivalents de

trésorerie

77 614

33 790

TOTAL ACTIF COURANT

274 676

391 518

TOTAL ACTIF

489 957

657 525

PASSIF ET CAPITAUX PROPRES

En milliers d'euros

31 déc. 2020

31 déc. 2019

Capital

189 637

189 637

Primes liées au capital

213 658

213 658

Actions propres

-455

-1 842

Autres réserves

-177 595

-147 486

Instruments dérivés de couvertures de flux

de trésorerie futurs

509

-21 883

Résultat de la période

-189 566

-32 864

CAPITAL EMIS ET RESERVES ATTRIBUABLES

AUX PROPRIETAIRES DE LA SOCIETE MERE

36 188

199 220

PARTICIPATIONS NE DONNANT PAS LE

CONTRÔLE

0

0

TOTAL CAPITAUX PROPRES

36 188

199 220

Emprunts et dettes financières

215 546

98 190

Avances remboursables

22 359

22 824

Engagements envers le personnel

17 770

20 400

Provisions non courantes

26 445

8 876

Impôts différés

29

12

Instruments financiers dérivés

0

8 205

Autres passifs non courants

3 650

4 638

TOTAL PASSIF NON COURANT

285 799

163 146

Emprunts et concours bancaires

9 707

51 366

Avances remboursables

2 254

2 634

Provisions courantes

18 096

1 997

Fournisseurs et autres créditeurs

89 480

146 292

Impôt exigible

2 745

1 918

Passifs sur contrats

38 982

43 609

Autres passifs courants

3 844

4 055

Instruments financiers dérivés

2 863

43 288

TOTAL PASSIF COURANT

167 970

295 159

TOTAL DES PASSIFS

453 769

458 305

TOTAL DES CAPITAUX PROPRES ET DES

PASSIFS

489 957

657 525

Tableau des flux de trésorerie

En milliers d'euros

31 déc. 2020

31 déc. 2019

Résultat net de la période

-189 566

-32 864

Ajustement pour :

Amortissements et provisions

85 126

34 578

Elimination des profits / pertes de

réévaluation (juste valeur)

-16 240

7 623

(Plus)/moins values sur cessions

d'actifs

116

-1 342

Autres éléments sans impact de

trésorerie

1 445

1 528

CAPACITÉ D’AUTOFINANCEMENT APRÈS COÛT

DE L’ENDETTEMENT FINANCIER NET ET IMPÔT

-119 119

9 522

Charge d’impôts

14 127

5 892

Coût de l’endettement financier

3 854

5 265

CAPACITÉ D’AUTOFINANCEMENT AVANT COÛT

DE L’ENDETTEMENT FINANCIER ET IMPÔT

-101 139

20 679

Variation des stocks nets de

provisions

57 799

757

Variation des clients et autres débiteurs

nets de provisions

93 490

39 781

Variation des fournisseurs et autres

créditeurs

-60 098

-32 329

Impôt payé

-2 628

-5 707

TRÉSORERIE PROVENANT DES ACTIVITÉS

OPÉRATIONNELLES

-12 575

23 182

Incidence des variations de périmètre

51

378

Acquisition d’immobilisations corporelles

et incorporelles (dont variation des fournisseurs

d'immobilisations)

-12 687

-58 714

Variation des prêts et avances

consentis

-583

-215

Cession d’immobilisations corporelles et

incorporelles

669

2 344

Dividendes reçus

3

4

TRÉSORERIE PROVENANT DES ACTIVITÉS

D’INVESTISSEMENT

-12 547

-56 203

Augmentation de capital

0

-1 203

Acquisitions ou cessions d’actions

propres

1 388

-3 429

Emission d’emprunts

124 362

10 000

Remboursement des dettes sur obligations

locatives

-5 817

-5 082

Intérêts financiers versés

-3 761

-5 563

Flux liés aux avances remboursables

-846

-1 448

Autres flux liés aux opérations de

financement

-45 516

-34 343

TRÉSORERIE PROVENANT DES ACTIVITÉS DE

FINANCEMENT

69 809

-41 068

+/- incidence des variations de change

-860

-253

VARIATION DE LA TRESORERIE

NETTE

43 827

-74 342

Trésorerie et équivalents de trésorerie

d’ouverture

33 762

108 103

Trésorerie et équivalents de trésorerie de

clôture

77 589

33 762

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20210315005842/fr/

Taddeo Michael Henson / Investor Relations +44 (0) 7551

720441

Pierre-Jean Le Mauff / Media Relations +33 (0)7 77 78 58 67

teamlatecoere@taddeo.fr

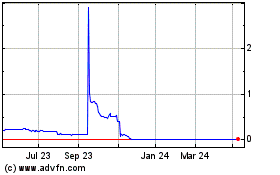

Latecoere (EU:LAT)

Historical Stock Chart

From Mar 2024 to Apr 2024

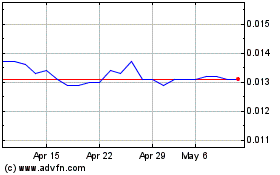

Latecoere (EU:LAT)

Historical Stock Chart

From Apr 2023 to Apr 2024