CROSSJECT : SUCCES DE L'AUGMENTATION DE CAPITAL D'UN MONTANT DE 4 MILLIONS D'EUROS

December 21 2018 - 1:00AM

Communiqué de Presse

SUCCES DE

L'AUGMENTATION DE CAPITAL D'UN MONTANT DE 4 MILLIONS

D'EUROS

Opération intégralement

souscrite

Règlement livraison des actions

nouvelles le 28 décembre 2018

Dijon, le 21 décembre 2018

CROSSJECT (ISIN :

FR0011716265 ; Mnémo : ALCJ), « specialty pharma » qui

développe et commercialisera prochainement un portefeuille de

médicaments dédiés aux situations d'urgence, annonce aujourd'hui le

succès de son augmentation de capital en numéraire avec maintien du

droit préférentiel de souscription des actionnaires (l' «

Augmentation de Capital »).

Patrick

Alexandre, Président du Directoire de Crossject,

commente :

« Dans un environnement de marché compliqué, nous sommes

fiers de pouvoir annoncer la réalisation à 100% de l'augmentation

de capital lancée le 3 décembre dernier. Nous nous réjouissons du

succès de cette opération qui témoigne de la confiance de nos

actionnaires et de la qualité de notre projet : devenir le

leader des médicaments d'urgence auto-administrés.

Je tiens à remercier tous nos actionnaires pour leur

participation qui a contribué au succès de cette levée de

fonds et notamment Gemmes Venture, notre actionnaire

historique, pour son soutien. Fort de leur fidélité et leur

confiance renouvelée, nous sommes en mesure de relever les défis de

cette nouvelle année 2019 qui s'annonce riche en événements

».

Le produit de l'Augmentation de

Capital a pour objectif le financement du développement de la

Société et le renforcement de sa structure financière. En effet,

l'activité nécessite des investissements récurrents pour financer

tant le développement et la structuration de l'outil industriel que

les étapes réglementaires en vue de l'obtention des autorisations

de mise sur le marché (AMM) pour lesquelles les dépôts de demande

aux Etats-Unis et en Europe sont prévus en 2020 prioritairement

pour ZENEO® Naloxone, ZENEO® Midazolam et ZENEO® Adrenaline.

Le montant final brut de

l'Augmentation de Capital (prime d'émission incluse) s'élève à 3,94

millions d'euros et se traduit par l'émission de

3 400 842 actions nouvelles (les « Actions Nouvelles

»).

-

2 319 882 Actions Nouvelles ont été

souscrites à titre irréductible, représentant 68,21 % des Actions

Nouvelles ;

-

La demande exprimée à titre complémentaire a

porté sur 1 080 960 Actions Nouvelles qui seront intégralement

allouées. La demande à titre réductible et les souscriptions

libres, qui représentent plus de 1,2 million d'euros, démontrent

que Crossject peut compter sur l'adhésion de ses principaux

investisseurs ou sponsors même dans un contexte difficile.

L'opération est ainsi réalisée à 100%.

Conformément à son engagement,

l'actionnaire de référence GEMMES VENTURE a souscrit 1 656 077

Actions Nouvelles dont 835 035 par l'exercice de Droits

préférentiels de souscription pour un montant global de

1 921 049 millions d'euros. GEMMES VENTURE détient ainsi

30,6% du capital social de la Société après réalisation de

l'Augmentation de Capital.

A l'issue de l'Augmentation de

capital, le capital social de la Société s'élèvera à

13 603 370 euros, divisé en 13 603 370 actions d'une

valeur nominale de 1,00 euro chacune.

Le règlement-livraison et

l'admission aux négociations sur Euronext Growth des Actions

Nouvelles interviendront le 28 décembre 2018. Les Actions Nouvelles

porteront jouissance courante et donneront droit, à compter de leur

émission, à toutes les distributions effectuées par la Société.

Elles seront, dès leur émission, immédiatement assimilées aux

actions existantes de la Société et seront négociées sur la même

ligne de cotation sous le code ISIN FR0011716265.

L'émission a été conseillée par

CM-CIC Market Solutions et le cabinet D'Hoir Beaufre Associés.

Information du

public

En application des dispositions de

l'article L. 411-2 du code monétaire et financier et de l'article

211-2 du règlement général de l'Autorité des Marchés Financiers

(AMF), la présente émission n'a pas donné lieu à un Prospectus visé

par l'AMF, car le montant total de l'offre est inférieur à 8 000

000 € (calculé sur une période de 12 mois).

Les investisseurs sont invités à

prendre en considération les facteurs de risques décrits dans le

Rapport Financier 2017 (disponible sur le site internet de la

Société : www.crossject.com).

Contacts :

Crossject

Patrick Alexandre

info@crossject.com |

Relations investisseurs

CM-CIC Market Solutions

Catherine Couanau +33 (0) 1 53 48 81 97

catherine.couanau@cmcic.fr

|

| |

Relations presse

Buzz & Compagnie

Mélanie Voisard +33 (0)3 80 43 54 89

melanie.voisard@buzzetcompagnie.com

Audrey Lachat +33 (0)3 80 43 54 89

audrey.lachat@buzzetcompagnie.com |

A propos de CROSSJECT ·

www.crossject.com

Crossject (Code ISIN : FR0011716265 ; Mnémo : ALCJ ;

LEI :969500W1VTFNL2D85A65) développe et commercialisera

prochainement un portefeuille de médicaments dédiés aux situations

d'urgence : épilepsie, migraine sévère, choc allergique, overdose,

crise d'asthmes.Grâce à son système breveté d'auto-injection sans

aiguille, Crossject ambitionne de devenir le leader mondial des

médicaments d'urgence auto-administrés. La société est cotée sur le

marché Euronext Growth Paris depuis 2014, et a bénéficié de

financements par Bpifrance notamment.

CROSSJECT : Succes de

l'augmentation de capital d'un montant de 4M€

This

announcement is distributed by West Corporation on behalf of West

Corporation clients.

The issuer of this announcement warrants that they are solely

responsible for the content, accuracy and originality of the

information contained therein.

Source: CROSSJECT via Globenewswire

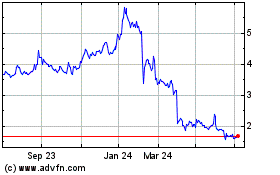

Crossject (EU:ALCJ)

Historical Stock Chart

From Mar 2024 to Apr 2024

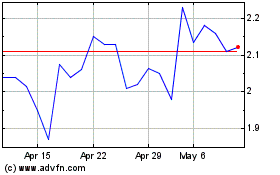

Crossject (EU:ALCJ)

Historical Stock Chart

From Apr 2023 to Apr 2024