- 第4四半期の売上高は71億ドル(前四半期比1%増)

-

第4四半期のGAAPによる1株当たり損失は0.15ドル(1株当たり0.42ドルの特別費用を含む)

- 特別費用を除く第4四半期の1株当たり利益は0.27ドル

-

第4四半期の�業活動によるキャッシュフローは20億ドル。第4四半期のフリーキャッシュフローは11億ドル

-

通期の�業活動によるキャッシュフローは63億ドル。通期のフリーキャッシュフローは25億ドル

- 1株当たり0.50ドルの四半期現金配当を承認

(ビジネスワイヤ) --

シュルンベルジェ・リミテッド(NYSE:SLB)は本日、2016年第4四半期および通期の業績を発表しました。

通期業績

(単位:100万ドル、1株当たりの金額を除く)

通期 変化率

2016年12月31日締め 2015年12月31日締め

前年同期比 売上高

$

27,810 $ 35,475

-22% 税引き前�業利益

$ 3,273 $

6,510

-50% 税引き前�業利益率

11.8 % 18.4 %

-658

bps 純利益(損失)(GAAPベース)

$ (1,687 ) $ 2,072

n/m 純利益(特別費用・利益を除く)*

$ 1,550 $ 4,290

-64% 希薄化後EPS(1株当たり損失)(GAAPベース)

$ (1.24

) $ 1.63

n/m 希薄化後1株当たり利益(特別費用・利益を除く)*

$

1.14 $ 3.37

-66% *

これらは非GAAP財務指標です。詳細は「特別費用・利益」の項をご覧ください。 n/m = not meaningful(非適用)

2016年通期の売上高は、キャメロン・グループの3四半期の活動による売上高の42億ドルが含まれるものの、前年度から22%減少して278億ドルとなりました。キャメロンを除くと、連結売上高は34%の減少となりました。

2016年度通期の税引き前�業利益は33億ドルで、これにはキャメロン・グループによる6億5300万ドルが含まれるものの、前年度から50%の減少となりました。連結利益率は6.58ポイント低下して11.8%となりました。キャメロンを除くと、連結利益率は7.27ポイント低下して11.1%でした。

第4四半期業績

(単位:100万ドル、1株当たりの金額を除く)

四半期 変化率

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め

前四半期比 前年同期比 売上高

$ 7,107 $ 7,019

$ 7,744

1% -8% 税引き前�業利益

$ 810 $ 815 $

1,288

-1% -37% 税引き前�業利益率

11.4 % 11.6 %

16.6 %

-21 bps -523 bps 純利益(損失)(GAAPベース)

$

(204 ) $ 176 $ (1,016 )

n/m -80%

純利益(特別費用・利益を除く)*

$ 379 $ 353 $ 819

7%

-54% 希薄化後EPS(1株当たり損失)(GAAPベース)

$ (0.15

) $ 0.13 $ (0.81 )

n/m n/m

希薄化後1株当たり利益(特別費用・利益を除く)*

$ 0.27 $ 0.25 $ 0.65

8% -58% *

これらは非GAAP財務指標です。詳細は「特別費用・利益」の項をご覧ください。 n/m = not meaningful(非適用)

シュルンベルジェのポール・ギブスガード会長兼最高経�責任者(CEO)は次のように述べています。「第4四半期の売上高は前四半期から1%増加しました。中東および北米の活動が好調でしたが、中南米で引き�き活動が低迷し、欧州、CIS、アフリカで季節的に活動が低調だったことから、その効果はほぼ相殺されました。」

「事業部門別では、第4四半期の売上高増加に寄与したのは生産グループでした。生産グループでは、中東と北米陸上事業で水圧破砕活動が増加し、売上高は5%増加しました。油層定義グループの売上高は前四半期から1%増加しました。その要因は、クウェートで試験・処理の活動が活発になり、ノルウェーとロシアでの季節的なワイヤーラインの活動の低迷を補いました。掘削グループの売上高は前四半期から横ばいでした。北米陸上事業では引き�き傾斜堀り活動が活発でしたが、欧州/CIS/アフリカおよび中東・アジアで活動が低調だったために、その効果は相殺されました。キャメロン・グループの売上高も前四半期から横ばいでした。ワンサブシー(OneSubsea)と坑外システムでは売上高は伸びたものの、バルブ・計測の製品売上が減少し、掘削システムの受注残が減少したことで、その効果は相殺されました。」

「税引き前�業利益率は基本的に前四半期から横ばいの11.4%でした。生産グループと掘削グループでは利益率は向上しましたが、キャメロン・グループと油層定義グループで利益率が低下したために、その効果は打ち�されました。この数四半期、当社は活動と容量の観点から事業の安定化を図ってきました。これにより、現在の活動レベルとサービス価格水準に合わせてサポート体�を見直し、縮小することができました。そのため、当四半期には、事業再編費用として5億3600万ドルを計上しました。当社はまた、キャメロンの統合とエジプトでの通貨切り下げによる損失に関連して1億3900万ドルの費用を計上しました。」

「当社は石油市場について前向きな見解を�持しています。OECDの在庫が徐々に減少していることから分かるように、当四半期も需給バランスが逼迫しました。この傾向は、12月のOPECおよび非OPECによる減産合意によりさらに高まりました。一定の時間差はあるものの、これにより在庫の減少が加速されて、原油価格のさらなる上昇が促され、探鉱・生産投資の増加につながると考えています。」

「投資の伸びは、まず北米のオペレーターが主導すると予想しています。北米では、外部資金を簡単に調達でき、短期的な株価の追求がフルサイクルの投資利益率より優先されるため、フリーキャッシュフローのマイナスが�いていることはあまり大きな�約にはなりません。探鉱・生産支出調査によると、2017年の北米の探鉱・生産投資はパーミアン盆地を中心に、約30%増加すると予想しており、これにより、活動の活発化と長きにわたるサービス業価格の不調回復につながると考えられます。」

「海外市場では、オペレーターはフルサイクルの利益に重点を置いており、探鉱・生産投資は通常、オペレーターが生み出すフリーキャッシュフローによって決まります。このことから、2017年の海外市場の回復は、探鉱・生産業の経済的現実に基づき、より緩やかに始まると予想されます。そのため、来年度も3年�けて投資不�の�態になると予想され、新しいプロジェクトの承認率は低いままで、老朽化した生産ベースでは生産の減少がさらに進むでしょう。このような要因により、中期的にはかなりの供給不�に陥る可能性は高くなります。これは世界的に広範囲に探鉱・生産支出が増加することでしか防ぐことはできません。このような支出の増加は、2017年の後半から2018年にかけて始まると予想しています。」

「このような�況を背景に、また、9四半期連�して人員削減、コスト削減、事業再編活動を�え間なく�けてきたことで、当社は現在、成長を目指し利益を増やすことに再び集中できるようになったことをうれしく思っています。このような低迷時に事業を運�する中で、当社はコストおよびサポート体�を合理化し、基礎となる効率と事業ワークフローの質を向上させ、研�・設計への��的投資によってサービス提供を拡大し、一連の戦略的買収を行ってきました。これらの活動により、当社は、低迷期にありながらも世界市場での地位をさらに強化することができました。今後は、北米市場および海外市場のすべての地域で、確固たる利益率と収益のリーダーシップを�持し拡大することができます。」

「収益の増加は非常に重要な財政的な促進要因ですが、フルサイクルで現金を生み出すことはさらに重要です。この点において、当社はこの業界で独自の地位を�持しています。この2年間の低迷期において、当社は75億ドルのフリーキャッシュフローを生み出しました。これは、主な�合他社すべてを合わせた数字を上回ります。当社はまた、配当と自社株買い戻しで80億ドルを当社株主に還元しました。このことは、シュルンベルジェのフルサイクルでの堅実性、慎重な事業運�、業務執行能力の強みを明確に示しています。」

その他の出来事

当四半期、シュルンベルジェは当社普通株式150万株を1株当たり平均78.21ドル、総額1億1600万ドルで買い戻しました。

2017年1月5日、シュルンベルジェは、フロー�御、坑井介入、坑井健全性の高度なダウンホールツールの設計・開発を手がける有数の専門企業であるピーク・ウェル・システムズを買収したことを発表しました。

2017年1月19日、当社取締役会は、流通普通株式1株当たり0.50ドルの四半期配当を承認しました。この配当金は、2017年2月15日現在の登録株主に対し、2017年4月17日に支払われます。

地域別連結売上高

(単位:100万ドル)

四半期 変化率

2016年12月31日締め 2016年9月30日締め

前四半期比 北米

$

1,765 $ 1,699

4% 中南米

952 992

-4%

欧州/CIS/アフリカ

1,834 1,872

-2% 中東・アジア

2,494 2,385

5% �去など

62 71

-13% $

7,107 $ 7,019

1% 北米部門の売上高

$

1,765 $ 1,699

4% 海外部門の売上高

$ 5,280 $

5,249

1%

第4四半期の売上高は前四半期から1%増の71億ドルで、それぞれ北米では4%、海外では1%増加しました。

北米部門

北米部門の売上高は前四半期から4%増加しました。陸上事業の活動が活発化しましたが、沖合事業は低調でした。キャメロン・グループの業績を除くと、陸上事業では、ステージカウントが増加して水圧破砕活動が好調だったことや、リグカウントの増加に伴い、掘削・計測、ビット・掘削ツール、およびM-I

SWACOの製品とサービスの採用が増えて、売上高は2桁の伸びを見せました。米国陸上事業でも活動が活発化し、緩やかに価格が回復したことから、売上高は2桁の伸びを見せました。一方、カナダ西部でも人工採油製品の売上が増加したことに加え、冬季の活動が増加したことから、売上高は大幅に増加しました。また、年度末のウェスタンジーコのマルチクライアント地震探査ライセンスの売上によって売上高は増加しましたが、その伸びはこの数年に比べると控えめでした。バルブ・計測および掘削システムの売上は減少しました。

海外部門

海外部門の売上高は前四半期から1%増加しました。中東・アジア地域で売上高が大幅に増加しましたが、中南米地域では引き�き活動が低調で、欧州/CIS/アフリカ地域では季節的な活動の低迷があったことから、その効果は部分的に相殺されました。

中東・アジア地域の売上高は前四半期から5%増加しました。その主な要因は、非在来型陸上資源開発で破砕および統合生産サービス(IPS)が好調だったことと、サウジアラビアで陸上地震探査人員の生産性が向上したことです。エジプトでの売上高は穿孔活動が活発化したことから増加し、カタールでは水平検層作業が増加して売上高が伸びました。しかし、この売上高増加は、掘削・計測および統合掘削サービス(IDS)活動が低調だったことと、インド地域市場でプロジェクトが完了し、坑井キャンペーンが遅�したために機器の売上が減少したことから、部分的に相殺されました。

中南米地域の売上高は前四半期から4%減少しました。主にメキシコ・中米地域市場では顧客企業の予算の�約により全体的なリグカウントが大幅に減少し、陸上および沖合事業に影響を及ぼし、深海および浅海域でのプロジェクトに影響が及びました。メキシコでは、前四半期に海洋調査とマルチクライアント・ライセンス地震探査の売上が好調だったことから、当四半期の売上高は減少しました。アルゼンチンでは、好ましくない気候条�や他の遅�などで非在来型資源開発作業に影響が及び、売上高は減少しました。しかし、ペルー・コロンビア・エクアドル地域市場では、原油価格の上昇を受けてリグカウントが46%増加したことから、掘削およびプロジェクト活動が活発化したため、この減少の影響は部分的に抑えられました。

欧州/CIS/アフリカ地域の売上高は前四半期から2%減少しました。その主な要因は、ロシアで夏季の掘削活動のピークとノルウェーでの探鉱サービス・キャンペーンが季節的に終了したために、主にワイヤーライン、掘削・計測、M-I

SWACOのすべての技術に影響が及びました。サハラ以南アフリカ地域では、主にアンゴラとコンゴでリグが解体されプロジェクトが完了したことも、この地域の売上高減少の要因となりました。しかし、このような売上高減少は、ワンサブシー(OneSubsea)プロジェクト活動と業務執行が好調だったことから部分的に相殺されました。

油層定義グループ

(単位:100万ドル、利益率は除く)

四半期 変化率

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め

前四半期比 前年同期比 売上高

$ 1,699 $ 1,689

$ 2,193

1% -23% 税引き前�業利益

$ 316 $ 322 $

521

-2% -39% 税引き前�業利益率

18.6 % 19.1 %

23.8 %

-49 bps -519 bps

油層定義グループの売上高は17億ドルで、そのうちの76%は海外部門の売上高です。売上高は前四半期から1%増加しました。その要因は、クウェートでの早期生産施設プロジェクトで活動が活発になったこと、エジプトでワイヤーライン穿孔活動が好調だったこと、カタールで水平検層作業が増加したこと、ソフトウエア・ライセンスおよびメンテナンスの売上が増えたことです。しかし、北半球ではワイヤーラインの活動が季節的に低調だったことから、このような効果は部分的に相殺されました。

税引き前�業利益率は19%で、前四半期から0.49ポイント低下しました。ソフトウエアおよびメンテナンスの売上は増加しましたが、利益率の高いワイヤーライン探鉱活動が低調だったため、その効果は相殺されマイナスの影響が出ました。

油層定義グループの業績は、当四半期の多くの統合サービス管理(ISM)プロジェクト、新規契約締結、技術の導入、業務変革の効率により後押しされました。

エクアドルでは、シュルンベルジェはペトロアマゾナスEPおよび中国石油化工(シノペック)向けにISMを提供し、ティプティニ・プロジェクトでの掘削を最適化しました。ビット・掘削ツールのONYX*

多結�ダイヤモンド・コンパクト(PDC)カッターとStinger*円錐ダイヤモンド・エレメント技術により、操行性と安定性が向上し、より長くより速い操業が可能になりました。また、ワイヤーラインのDielectric

Scanner*多周波数誘導分散サービスにより、水量と組織岩石の情報を直接計測し、デュアルパッカー・モジュールで、MDT*

モジュラー型動的地層測試器を使用する区間を分離しました。さらに、PowerJet Nova*

�深達性成形炸薬で効率が向上しました。顧客企業は、総掘削時間を予想の11日から7日半に短縮することができ、おおよそ25万ドルのコストを削減しました。

エジプトでは、エジプト石油公社(Egyptian General Petroleum

Corporation)とIEOCプロダクションの合弁事業であるベライム・ペトロリアム・カンパニー(ペトロベル)が、シュルンベルジェの試験・処理サービスと、ズフル・ガス油田の施設の設計・調達・建設・試運転・操業で7000万ドルの契約を結びました。この施設は契約締結から11カ月後に完成する予定で、このプロジェクトの第1段階でガス生産を加速させます。また、試験・処理サービスは、ペトロベル向けにさまざまな技術を組み合わせ、シュローク鉱区のズフル発見油田の最初の沖合評価井の生産試験を完了しました。水深1,450

mでの作業では、生産試験用ストリングにはSenTREE 3* 海底テストツリーとMuzic*

無線遠隔測定技術を組み合わせ、これによりSCAR* インライン独立油層流体サンプリングとQuartet*

ダウンホール油層試験システムを稼働しました。Testing Manager*

坑井試験リアルタイムデータ監視と協業ソフトウエアを用いて、リアルタイムに過渡的分析を行い、坑井試験プログラムを最適化することができました。

メキシコでは、ペメックスがウェスタンジーコと、カンペチェの淺海域湾のCanin Suuk油田での2,400

km2にわたる全方位角海底ケーブル・プロジェクトの契約を結びました。この油田は、探鉱ポートフォリオの中でも有望性の高い領域にあり、岩塩構造地質学的に複雑なためにより明確に撮像するには新しい地震探査技術が必要です。海底作業用に新たに改造されたウェスタンジーコの調査船WG

タスマン

は、全方位で均一にカップリングできるよう設計されたシステムであるQ-Seabed*マルチコンポーネント海底地震探査技術を用います。データ取得は2016年に開始され、約1年間��します。

ノルウェー沖合では、ワイヤーラインがルンディン・ノルウェー向けにさまざまな技術を組み合わせ、バレンツ海の坑井で難しい地層地質の問題を解決し、操業時間を短縮しました。地表地震探査撮像では分からない大きな洞穴がある可能性があり、そのため、掘削孔の中、周辺、向こう側で高解像度の撮像を行う必要がありました。技術には、集積光ファイバーを備えたワイヤーライン・ケーブルを用いるhDVS分散型音響センシング(DAS)システム、Z-Trac*

ダウンホール振動器、VSI*

汎用地震探査撮像装置が含まれ、これらすべてを1つのツールストリングで使用しました。掘削孔で振動器と撮像装置を用いて取得したデータにより、顧客企業はドリルビット前方で予想される危険を検知し、掘削のリスクを抑えることができました。DAS技術により操業時間は30分に短縮されました。従来の垂直地震断面法(VSP)によるデータ取得では、最大で8時間は必要でした。

アラブ首長国連邦(UAE)沖合では、試験・処理サービスが、アルホスン・ガス向けに、ヘイル油田とガシャ油田でさまざまな技術を組み合わせました。組み合わせた技術には、eFire-TCP*

チュービング搬送式穿孔電子点火ヘッドと、新しい穿孔補正技術が含まれます。これらの技術はいずれもMuzic*無線遠隔測定により実現されました。無線対応の深度補正は、従来のワイヤーライン・ガンマ線法およびケーシングカラー探知器法に沿ったものです。また、リアルタイムの掘削孔データにより、油層特性を判断し、坑井刺激中および刺激後の坑井の性能を評価し、掘削孔サンプリングの決定をサポートして、元の坑井試験プログラム時間を18時間短縮することができました。

業務変革プログラムにより、シュルンベルジェは、技術ライフサイクル管理(TLM)により機器台数を削減し、ツールの信頼性修理コストを削減することができました。例えばサウジアラビアでは、シュルンベルジェは、ダーランの中東信頼性・効率センター(CRE)で、試験・処理サービス向けに新しいメンテナンス・システムを導入し、これにより、操業から最初の3カ月で機器の総修理コストを48%削減し、対応時間を21%向上させました。オーストラリアでは、ウェスタンジーコがマルチクライアント調査にて、新開発のeSource

海洋地震探査エネルギー源をアマゾン・コンカラー(Amazon

Conqueror)で使用しました。TLM法により、ウェスタンジーコのすべての震源で震源の信頼性が高まりました。これにはeSourceプロジェクトが含まれ、このプロジェクトでは、震源の高信頼性を生かしたデータ取得技術を用い、最大の操業効率を達成しました。2014年から2016年の間でウェスタンジーコの震源の信頼性は47%向上しました。

掘削グループ

(単位:100万ドル、利益率は除く)

四半期 変化率

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め

前四半期比 前年同期比 売上高

$ 2,013 $ 2,021

$ 2,953

- -32% 税引き前�業利益

$ 234 $ 218 $

494

7% -53% 税引き前�業利益率

11.6 % 10.8 %

16.7 %

81 bps -511 bps

掘削グループの売上高は前四半期から横ばいの20億ドルで、そのうち76%は海外市場の売上高です。北米陸上での傾斜掘り活動は引き�き好調でしたが、海外地域で掘削活動が低調だったため、その効果は相殺されました。北米の売上高が伸びたのは、掘削・計測、ビット・掘削ツール、M-I

SWACOの製品とサービスの採用が増えたためです。海外地域で売上高が減少したのは、インドとイラクで掘削・計測および統合掘削サービス(IDS)プロジェクトが完了したためです。また、ロシアとノルウェーでの冬季の活動低迷が掘削・計測とM-I

SWACOの活動に影響しました。

税引き前�業利益率は12%で、売上高は横ばいだったものの、前四半期から0.81ポイント上昇しました。その要因は、米国陸上事業の活動が活発化し、掘削技術の採用が増えて価格が改善したためです。これは主に掘削・計測サービスとビット・掘削ツールに影響を及ぼしました。利益率の上昇はまた、IDS、M-I

SWACO、ビット・掘削ツールでの業務執行、資源を回復�況に合わせて調整したことで引き�き業務変革による効果が得られたためです。

IDSプロジェクト、契約締結、新しい技術の導入、業務変革による効率化などが、第4四半期の掘削グループの業績に寄与しました。

湾岸協力会議(GCC)地域で、統合掘削サービス(IDS)は、同様の油田での非統合掘削サービスに比べ、2016年の最初の3四半期で掘削性能を40%向上させました。この掘削性能の向上は、ロータリーテーブルの下での1時間当たりの掘削距離に基づいています。この成果は、PowerDrive

Archer*高角度変化回転操行性システムとPowerDrive

Xceed*高耐久性回転操行システムなどの掘削技術を組み合わせて、水平坑井の掘削と大偏距掘削の掘削時間を最適化したことで実現されました。ここでは、RigHour*

多抗井掘削作業効率分析とROPO*掘進率最適化ソフトウエアを使用し、掘削パラメーターを調整して坑底での掘削性能を最大化しました。シュルンベルジェは、これらの技術と統合ワークフローを組み合わせ、これをサウジアラビアとアブダビの掘削技術統合センターの分野横断的専門�が監督して、掘削コストと総合的な開発コストを削減しました。

ノルウェーでは、スタトイルがシュルンベルジェと、オプション期間を含む8年契約を結びました。この契約に基づき、ノルウェー大陸棚の厳しい環境と淺い坑井での操業用に建設中のCat-J甲板昇降式リグの1つで統合型坑井建設サービスを提供します。シュルンベルジェは、ガルファクス・サテライト油田で、傾斜掘り、掘削同時計測および検層、泥水検層、掘削・仕上げ流体、セメンチング、ポンピング、スロット回収・採揚作業、電動ワイヤーライン検層、廃棄物管理、坑井仕上げ、掘削孔の機械的隔離、機械的坑井洗浄、チュービング搬送式穿孔を計画・実施します。操業は今年中に開始する予定です。

北海ノルウェー区間では、掘削・計測サービスがエクソンモービル向けに GeoSphere*

油層掘削同時マッピング・サービスを採用して、バルダー油田の複雑な注入体油層をマップし、効果的に目標砂層まで最適に掘削しました。開発井でコストのかかるパイロットホールを掘削すると、生産井を配置するための十分な情報を提供できないため、これを避けること、および薄い注入体砂層にケーシングを設置しないようにするという2つの目的を達成するため、GeoSphere技術により、総垂直深さ20

m以上上方から大量の砂層の上層をマップし、油層を穿孔する前に、12 ¼インチ区間に達する間に油層と水の接触を検知しました。8

½インチの油層区間では、顧客企業は、地震探査データの解釈と、GeoSphereマッピングの結果から、ビットの前方でジオステアリング戦略を計画することができ、坑井の生産性が向上しました。

テキサス州西部では、掘削・計測サービスがさまざまな技術を組み合わせ、パーミアン盆地のオペレーター向けに、新たな掘削性能記録を達成しました。坑底アセンブリ含まれるPowerDrive

Orbit* 回転操行性システムで傾斜掘りを最適化し、DynaForce*

高性能掘削モーターはビットで最大トルクを出し、大量の掘削で従来型モーターを凌ぐ性能を発揮しました。また、SlimPulse*回収可能掘削同時計測(MWD)サービスにより、マッドパルス遠隔測定で、リアルタイムに方向、傾斜、回転角、ガンマ線の測定を行いました。顧客企業は22時間以内に7,814フィートの水平区間を掘削しました。これは以前のパーミアン盆地での掘削距離記録を47%上回ります。これにより、顧客企業は以前の水平坑井に比べ、掘削時間を18時間短縮することができました。

エクアドルでは、掘削・計測サービスがオリオン・エナジー向けに、特装Smith

PDCビット技術を備えたPowerDrive*X6回転操行性システムを採用し、オカノ油田の坑井で掘削性能を向上させました。掘削技術統合センターの専門�らの遠隔サポートにより、操業チームは16インチの坑井区間の6,400フィートを30時間で掘削しました。掘進率(ROP)は201ft/時に向上しました。同様の坑井での掘進率は136ft/時であったため、正味48%の向上となりました。これにより顧客企業は予定より2日早く坑井区間を仕上げることができ、約10万ドルの掘削コストを削減しました。

エジプトでは、掘削・計測サービスが、エジプト石油公社とIEOCプロダクションの合弁事業であるベライム・ペトロリアム・カンパニー(ペトロベル)向けに、GeoSphere*

掘削同時油層マッピングを用いて、アブ・ルディス油田でパイロットホールを掘削する必要がなくなりました。含油砂岩の上部は不整合なため、当初はパイロットホールを掘削して中間ケーシングの深度を判断し、目標区間の上の加圧されたシェールでは高い泥水比重が必要であり、泥水循環が失われる可能性があるため目標砂層の穿孔が難しくなります。GeoSphere技術では、深層方向性電磁計測を用いて、坑井から100フィート以上の地下の層理と流体接触の詳細を把握しました。これにより地層学的な不確実性と掘削リスクを管理することができました。パイロットホールを掘削する必要がなくなったことで、顧客企業は約180万ドルを節約できました。

ロシアでは、ビット・掘削ツールが、PAOルクオイルの生産子会社であるLLCルクオイル-コミ向けに、チマン・ペチョラ地域のクリタツコエ油田のオフセット坑井で、ドリルビット技術を組み合わせ、4回のビット作業をなくし、掘進率を向上させました。ONYX

360*

回転PDCカッター技術ではビットが360°回転するため、ビットの耐久性が向上し、Stinger*円錐ダイヤモンド・エレメントにより、硬く非常に研磨性の高い砂層で、優れた衝撃強度と耐摩耗性が生み出されました。また、掘削・計測サービスのモジュール型のPowerPak*

操行性モーターを掘削環境に合わせてカスタマイズしました。これにより、顧客企業は平均 9.3

m/時の掘進率を達成しました。これはオフセット坑井で達成された最高掘進率より40%の向上となりました。また、顧客企業は、8

5/8インチ区間を、予定の20日ではなく15日で掘削することができ、操業日数を5日短縮することができました。

アルゼンチンのネウケン盆地では、M-I SWACOがヴィンターシャル・アルゼンチン向けに、KLA-SHIELD*

エンハンスドポリマー水系掘削流体を採用し、異常に孔隙圧が高く、自�破砕と応力があり、全体的に地質力学的に複雑な難しい地層で3,281フィートの水平区間を掘削しました。STARGLIDE

ROP強化潤滑剤とDRILZONE掘進率強化付着防止添加剤で最適化されたKLA-SHIELDシステムは、非水系掘削流体に代わる流体となりました。また、VIRTUAL

HYDRAULICS*

掘削流体刺激ソフトウエアで、坑井の軌道を追跡し、トルク・ドラグのシミュレーションを行い、等価循環泥水比重に関する流動学を評価し、掘削孔の洗浄を最適化しました。顧客企業は、陥没、膨張、掘削ツールの抵抗なしに、70日間で坑井と水平区間を掘削でき、効果を上げることができました。

業務変革プログラムにより、信頼性と効率が高まり、製品・サービス提供が向上しました。サウジアラビア・ダーランにある中東信頼性・効率センター(CRE)での掘削・計測サービスの設計、エンジニアリング、保守の各チームが協力し、掘削同時計測ツール用の高耐久性モジュール型ハウジングを製造し、衝撃の大きな環境での動きや摩耗の影響を軽減しました。これにより、CREの操業の最初の6カ月で、ImPulse*

統合MWDプラットフォーム・ツールの信頼性は240%高まり、adnVISION* 方位密度中性子検層サービス・ツールの信頼性は47%

高まりました。

生産グループ

(単位:100万ドル、利益率は除く)

四半期 変化率

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め

前四半期比 前年同期比 売上高

$ 2,179 $ 2,083

$ 2,632

5% -17% 税引き前�業利益

$ 132 $ 98 $

302

34% -56% 税引き前�業利益率

6.0 % 4.7 % 11.5

%

134 bps -542 bps

生産グループの売上高は前四半期から5%増加して22億ドルとなり、そのうち72%は海外市場の売上高でした。その要因は、主にサウジアラビアなどの中東で陸上の非在来型資源開発で破砕活動が活発だったこと、北米で陸上のリグカウントと破砕ステージカウントが増加したことです。米国陸上での売上高は、産出量と緩やかな価格の回復により増加しました。カナダ西部では、人工採油製品の売上が増加したことに加え、冬季の季節的な活動の活発化により、売上高が増加しました。セメンチングの売上高は、主に北米で30%増加し、IPSの売上高は、主に海外地域で3倍に増えました。

税引き前�業利益率は6%で、前四半期から1.34ポイント上昇しました。活動の活発化により、効率が向上し、中東での業務執行が改善されました。米国陸上事業での緩やかな価格の回復も利益率向上に寄与しました。

当四半期、生産グループの業績は、契約締結、新しい技術の採用、業務効率向上を目指す業務変革イニシアチブにより後押しされました。

クウェート石油会社はシュルンベルジェと、ResFlow*

流入�御装置を供給・設置する契約を結びました。これは、砂岩油層および140の坑井の炭酸塩岩開発プロジェクトで使用します。ResFlow技術により、浸透率のバラツキやシーフ・ゾーンがある場合でも、裸孔仕上げの区間全体で流入率を均一に�持することができます。この2�の技術的に難しい開発には、油層の挙動を�御し理解するために、複雑な坑井で稼働できる信頼性の高い機器が必要です。

中国では、坑井サービスが、シュルンベルジェとコ・パワーの合弁事業向けに技術を組み合わせ、オルドス盆地の緊密で圧力のかかったガス油層の問題を克服しました。FiberFRAC*繊�系破砕流体技術で、破砕流体内に繊��を形成し、プロッパントを搬送し設置する機械的な手段としました。また、BroadBand*

非在来型油層仕上げサービスの合成流体により、スクリーンアウト(プロッパントの目詰まり)の可能性を最小限に抑え、プロッパントの分配を最適化しました。顧客企業は、11の坑井で平均して約2,280

Mscf/日の生産量を達成しました。これに対し、従来の破砕流体を使用した6つのオフセット井では平均生産量は812

Mscf/日でした。

アラブ首長国連邦(UAE)では、ドバイ・ペトロリアムが、坑井サービスのHiWAY*

フローチャンネル破砕技術とUltraMARINE*

海水系破砕流体を採用し、浸透率が低く応力の高い原岩を刺激しました。8回のプロッパント破砕作業が成功し、50万ポンドを以上を注入しました。これは世界で初めての多段式沖合原岩水圧破砕処理で、8回の作業は40時間で完了しました。

エクアドルでは、坑井サービスがコンソーシアム・シュシュフィンディ向けに、 Invizion Evaluation*

坑井健全性サービスにより、シュシュフィンディ油田の坑井健全性の問題を克服しましたTechlog*

坑井ソフトウエア・プラットフォームを用いた複数坑井データを統合することで、Invizion

Evaluation技術により配置後のチャンネリングと目標砂岩間の横断流の差を特定することができました。セメント配合と添加剤を改善して元の掘削プログラムを最適化した後、坑井に配置後のチャンネリングは発生しませんでした。これにより、顧客企業は45万ドルに相当する補修作業コストを削減することができました。

インドネシア沖合では、シュルンベルジェがENI向けにジャンクリック・プロジェクトで、MZ-Xpress*

システムを採用し、多区間破砕とグラベルパックを行いました。2台のMZ-Xpressシステムはそれぞれ単一作業で設置され、2つの異なるケーシングサイズにわたる5つの生産層を有する坑井で多区間の砂岩�御を行いました。顧客企業は4つの区間の坑井仕上げでリグ時間を約6.5日短縮し、510万ドルに相当するコストを削減しました。

北米では、業務変革プログラムにより、坑井サービスの資産保有コストが削減され、操業効率が向上しました。材料と供給品の在庫を最適化するため、新しい供給計画部門が使用データを分析し、よく使用する品目の在庫を手元に確保し、共有の機会を最大化しました。2016年6月、設立後わずか4カ月で、この部門は手元の在庫を20%削減しました。また、水圧破砕作業用のプロッパントなどの油田供給品の管理と搬入を一元化した物流管理タワーが、計画、戦術的調達、発注書作成のすべての作業を行って費用効率的に油田にプロッパントを搬入し、操業現場のコストを最小限に抑えました。2014年後半に業務を開始したこれらの管理タワーにより、当社はトラック輸送にかかるコストを2億5000万ドル削減することができました。

テキサス州北部では、業務変革プログラムにより、坑井サービスは工具の信頼性を高め、保守費用を削減することができました。デントンにある信頼性・効率センター(CRE)が、油田現場から収集したリアルタイムのポンプ・データを用いて故障予測・健全性管理(PHM)を実施しました。実施から6カ月、PHMにより操業コストをおよそ600万ドル削減することができました。

キャメロン・グループ

(単位:100万ドル、利益率は除く)

四半期 変化率

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め *

前四半期比 前年同期比 売上高

$ 1,346 $ 1,341

$ 2,088

- -36% 税引き前�業利益

$ 188 $ 215 $

354

-13% -47% 税引き前�業利益率

14.0 % 16.0 %

17.0 %

-207 bps -298 bps

*2015年第4四半期の業績は、比較の目的でプロフォーマ・ベースで表示しています。

キャメロン・グループの売上高は前四半期から横ばいの13億ドルで、売上高の71%は海外市場の売上高です。グループの事業別では、ワンサブシー(OneSubsea)は、欧州/CIS/アフリカ地域および中南米地域でプロジェクト活動と業務執行が好調だったことから、売上高は前四半期から11%増加しました。また、坑外システムでは、中東での売上が好調でした。しかし、掘削システムでは受注残と受注高が落ち込んで売上高が減少したことから、売上高増加の効果は相殺されました。バルブ・計測でも、前四半期に海外への出荷が好調だったことから、売上高は減少しました。

税引き前�業利益率は、前四半期から2.07ポイント低下して14%となりました。これは、利益率の高い掘削システムのプロジェクト量が減少したためです。

キャメロン・グループは、多くの戦略的契約を締結しました。これには、業界最長の深海海底多段式ブースティング・タイバックと、沖合設備の総保有コストを削減する契約が含まれます。

マーフィー・オイルの子会社である、マーフィー・エクスプロレーション・アンド・プロダクション・カンパニー・USA(Murphy

Exploration & Production

Company–USA)は、米国メキシコ湾のダルメシアン油田で、サブシー・インテグレーション・アライアンスと、業界初の深海統合海底EPCIC(設計・機材調達・建設工事・設置・試運転)多段式ブースティング・システムの契約を結びました。これは業界最長の深海海底多段式ブースティング・タイバックであり、2015年7月にワンサブシー、シュルンベルジェ、サブシー7が設立したサブシー・インテグレーション・アライアンスにとっては初めてのEPCICプロジェクト契約となります。契約範囲には、海底多段式ブースティング、トップサイドおよび海底�御装置、35kmに及�統合型電源・�御アンビリカルの供給と設置が含まれます。沖合での設置作業は2018年に開始される予定です。

スタトイルは、ワンサブシーと、北海のウトガルド・ガス・コンデンセート油田で海底生産システムを供給する設計・調達・建設工事契約を結びました。契約範囲には、海底テンプレート/マニホルド・システム、2台の海底坑口装置(ウェルヘッド)および垂直単一孔海底ツリー、生産�御システム、関連する坑井介入/改修設備が含まれます。ワンサブシーはスタトイルと密接に協力して、ウトガルド油田のかなりの淺水域に適した新しい海底ウェルヘッド・システムを開発します。ワンサブシーとスタトイルはすでに共同で、垂直単一孔海底ツリーをスタトイルの海底開発の標準ソリューションとして認めています。垂直ツリーは契約供給品に含まれており、ノルウェー・ホルセイ(Horsøy)にあるワンサブシーの施設で組み立てと試験を行います。

トランスオーシャンはシュルンベルジェと、総額3億5000万ドルを�える2�の10年間の圧力�御機器管理サービス契約を結びました。最初の契約では、シュルンベルジェが、米国メキシコ湾でトランスオーシャンのキャメロン・ライ�ーを管理し、リグで、保管、保守、点検、修理、更新、データ主導のライ�ー管理を行います。2つ目の契約では、シュルンベルジェの総合的ソリューション・スイートを提供し、トランスオーシャンの�深海の厳しい環境にある9基の掘削リグで、噴出防止システムと他の圧力�御機器の保守整備を行います。これらの契約により、沖合設備の総保有コストを削減し、統合的な技術、操業、商業ソリューションによって、圧力�御機器の稼働時間を増やすことができます。

サウジアラビアでは、サウジKADが主導する複数の設計・調達・建設企業が、マスター・ガス・フェーズIIおよびファドヒリ・ガス・プログラムに関連する主要なパイプライン・プロジェクトをサポートするため、4000万ドルを�えるGROVE*ボールバルブとLEDEEN*アクチュエーターの供給と据え付けで、バルブ・計測部門を選択しました。同国内のシュルンベルジェ施設と、試運転および執行活動のサポートにより、キャメロンはこのプロジェクトに最適なパートナーとなりました。

財務諸表 要約連結損益計算書

(単位:100万ドル、1株当たりの金額を除く) 第4四半期 通期 12月31日締め

2016

2015

2016 2015 売上高

$

7,107 $ 7,744

$ 27,810 $ 35,475 利息およびその他の収入

47 81

200 236 経費 売上原価

6,193 6,292

24,110 28,321 研�・エンジニアリング

261 276

1,012 1,094

一般管理費

99 132

403 494 減損その他 (1)

599 2,136

3,172 2,575 合併・統合 (1)

76 -

648 - 利息

139 91

570 346 税引き前利益(損失)

$ (213

) ($1,102 )

$ (1,905 ) $ 2,881 所得税

(欠損金)(1)

(19 ) (113 )

(278 ) 746 純利益(損失)

$ (194 ) ($989 )

$ (1,627

) $ 2,135 非支配持分に帰属する純利益

10

27

60

63 シュルンベルジェに帰属する純利益(損失) (1)

$ (204

) ($1,016 )

$ (1,687

) $ 2,072 シュルンベルジェの希薄化後1株当たり利益(損失)(1)

$ (0.15 ) ($0.81 )

$ (1.24 ) $ 1.63 平均流通株式数

1,391 1,259

1,357 1,267 希薄化後平均流通株式数

1,391 1,259

1,357 1,275 経費に含まれる減価償却費(2)

$ 1,016 $ 963

$ 4,094 $ 4,078 (1)

詳細は「特別費用・利益」の項をご覧ください。 (2)

有形固定資産の償却および無形資産の償却、マルチクライアント地震探査データ費用、SPM投資を含みます。

要約連結貸借対照表 (単位:100万ドル)

12月31日締め 12月31日締め 資産の部

2016 2015 流動資産 現金および短期投資

$ 9,257

$ 13,034 売掛金

9,387 8,780 その他の流動資産

5,283

5,098

23,927 26,912 債券投資(満期保有)

238 418

固定資産

12,821 13,415 マルチクライアント地震探査データ

1,073 1,026 のれん

24,990 15,605 無形資産

9,855 4,569 その他の資産

5,052 6,060

$

77,956 $ 68,005 負債および株主資本の部

流動負債 買掛金・未払負債

$ 10,016 $ 7,727 概算所得税債務

1,188 1,203 短期借入金・長期債務の1年以内返済分

3,153 4,557 未払配当金

702 634

15,059 14,121

長期債務

16,463 14,442 繰�税金

1,880 1,075 退職後給付

1,495 1,434 その他の負債

1,530

1,028

36,427 32,100 株主資本

41,529

35,905

$ 77,956 $ 68,005

流動性 (単位:100万ドル) 流動性内訳

12月31日締め2016 9月30日締め2016 12月31日締め2015

現金および短期投資

$9,257 $10,756 $13,034 債券投資(満期保有)

238 354 418 短期借入金・長期債務の1年以内返済分

(3,153) (3,739)

(4,557) 長期債務

(16,463) (17,538) (14,442) 純負債 (1)

$(10,121) $(10,167) $(5,547) 流動性増減の詳細を以下に示します。

12月31日締め

通期2016 第4四半期2016 通期2015

純利益(損失)(非支配持分控除前)

$(1,627) $(194) $2,135 減損およびその他の費用(税抜き)

3,236 583 2,218

$1,609 $389 $4,353 減価償却(2)

4,094 1,016 4,078 年金およびその他の退職後給付費用

187 48 438 株式報酬費用

267 57 326 年金およびその他の退職後給付資金

(174) (47) (346) 運転資金の増減

416 639 (478) その他

(138) (89) 434

�業活動によるキャッシュフロー(3)

$6,261 $2,013 $8,805

設備投資

(2,055) (654) (2,410) SPM投資

(1,031) (162) (953)

資本計上されたマルチクライアント地震探査データ

(630) (133) (486)

フリーキャッシュフロー(4)

2,545 1,064 4,956

自社株買い戻しプログラム

(778) (116) (2,182) 支払配当金

(2,647) (696)

(2,419) 従業員持株�度による受取金

415 71 448

(465) 323

803 事業買収・投資(取得した現金と負債を控除)

(4,022) (156) (478)

非��事業-米国司法省との合意

- - (233) その他

(87) (121) (252)

純負債の減少(増加)

(4,574) 46 (160) 純負債(期首)

(5,547) (10,167)

(5,387) 純負債(期末)

$(10,121) $(10,121) $(5,547) (1)

「純負債」は、負債総額から現金、短期投資、債券投資(満期保有)を控除した額です。純負債は負債の返済に充当できる現金と投資額を反映しているため、シュルンベルジェの負債水準に関する有益な情報を提供すると経�陣は考えています。純負債は非GAAP財務指標であり、総負債と併せて考慮するものであり、これらの代替あるいはこれらに優先するものと見なさないようにしてください。

(2) 有形固定資産の償却および無形資産の償却、マルチクライアント地震探査データ費用、SPM投資を含みます。 (3)

2016年12月31日締め通期に約8億5000万ドル、2015年12月31日締め通期に8億1000万ドル、2016年第4四半期に約1億5000万ドルの退職手当が含まれます。また、2016年12月31日締め通期には、キャメロン買収に関連する取引関連の支払として約1億ドルが含まれます。

(4)

「フリーキャッシュフロー」とは、�業活動によるキャッシュフローから、設備投資、SPM投資、資本計上されたマルチクライアント地震探査データ費用を控除した金額です。フリーキャッシュフローは当社にとって重要な流動性指標であり、投資�ならびに経�陣にとって、現金を創出する当社の事業能力の指標として有益であると経�陣は考えています。事業の必要性を満たし債務を果たせば、この現金を用いて当社の将来の成長に再投資したり、配当金支払いや自社株買い戻しにより株主に還元することができます。フリーキャッシュフローは、裁量的支出で使用できる残余キャッシュフローではありません。フリーキャッシュフローは非GAAP財務指標であり、�業活動によるキャッシュフローと併せて考慮するものであり、これらの代替あるいはこれらに優先するものと見なさないようにしてください。

特別費用・利益

2016年度通期および第4四半期プレスリリースでは、米国で一般的に認められた会計原則(GAAP)に基づく財務業績に加え、非GAAPによる財務業績(SECの規則Gに基づく)を提示しています。特別費用・利益を除く純利益、ならびにこれに基づく指標(特別費用・利益を除く希薄化後EPS、非支配持分と特別費用・利益を除く純利益、特別費用・利益を除く実効税)は非GAAP財務指標です。財務指標から特別費用・利益を除外することで、期間ごとのシュルンベルジェの業務をより効果的に評価し、除外された項目で分かりにくくなる業務の動向を確認できると経�陣は考えています。これらの指標はまた、一定の奨励給を判断する上での業績指標として経�陣が用います。上記の非GAAP財務指標は、GAAPに基づく財務業績の他の指標と併せて検討するものであり、これらの指標の代替あるいはこれらに優先するものと見なさないようしてください。これらの非GAAP財務指標と対応するGAAP指標の差異調整を以下に示します。

(単位:100万ドル、1株当たりの金額を除く)

2016年第4四半期 税引き前 税金

非支配持分 純額 希薄化後EPS シュルンベルジェの純損失(GAAPベース) $ (213

) $ (19 ) $ 10 $ (204 ) $ (0.15 ) 人員削減 234 6 - 228

施設の閉鎖費用 165 40 - 125 一部の活動からの撤退に関連する費用 98 23 - 75 合併・統合 76 14 - 62

エジプトでの通貨切り下げによる損失 63 - - 63 契約取�費用 39 9

- 30

シュルンベルジェ純利益(特別費用・利益を除く) $ 462 $ 73 $ 10

$ 379 $ 0.27

2016年第3四半期 税引き前

税金 非支配持分 純額 希薄化後EPS

シュルンベルジェの純利益(GAAPベース) $ 200 $ 10 $ 14 $ 176 $ 0.13

パーチェス法による在庫公正価格調整の償却 149 45 - 104 合併関連の従業員給付および専門�報酬 46 10 - 36

その他の合併・統合関連 42 5 -

37 シュルンベルジェ純利益(特別費用・利益を除く) $ 437

$ 70 $ 14 $ 353 $ 0.25

2015年第4四半期 税引き前 税金 非支配持分 純額

希薄化後EPS シュルンベルジェの純損失(GAAPベース) $ (1,102 ) $ (113 ) $ 27 $ (1,016 ) $

(0.81 ) 固定資産減損 776 141 - 635 人員削減 530 51 - 479 在庫評価損 269 27 - 242

コロンビアでのSPMプロジェクトの減損 182 36 - 146 施設の閉鎖 177 37 - 140 地勢的事象 77 - - 77

契約取�費用 41 2 - 39 その他 84 7

- 77 シュルンベルジェ純利益(特別費用・利益を除く) $ 1,034

$ 188 $ 27 $ 819 $ 0.65

(単位:100万ドル、1株当たりの金額を除く)

2016年通期 税引き前 税金

非支配持分 純額 希薄化後EPS シュルンベルジェの純損失(GAAPベース) $ (1,905 ) $

(278 ) $ 60 $ (1,687 ) $ (1.24 ) 固定資産減損 1,058 177 -

881 人員削減 880 69 - 811 在庫評価損 616 49 - 567 パーチェス法による在庫公正価格調整の償却 299

90 - 209 その他の合併・統合関連 211 37 - 174 マルチクライアント地震探査データ減損 198 62 - 136

施設の閉鎖費用 165 40 - 125 合併関連の従業員給付および専門�報酬 138 27 111

一部の活動からの撤退に関連する費用 98 23 - 75 エジプトでの通貨切り下げによる損失 63 - - 63 その他の事業再編費用

55 - - 55 契約取�費用 39 9

- 30 シュルンベルジェ純利益(特別費用・利益を除く) $ 1,915

$ 305 $ 60 $ 1,550 $ 1.14

2015年通期 税引き前 税金 非支配持分

純額 希薄化後EPS シュルンベルジェの純利益(GAAPベース) $ 2,881 $ 746 $ 63 $

2,072 $ 1.63 人員削減 920 107 - 813 固定資産減損 776 141 - 635 在庫評価損

269 27 - 242 コロンビアでのSPMプロジェクトの減損 182 36 - 146 施設の閉鎖 177 37 - 140

地勢的事象 77 - - 77 ベネズエラでの通貨切り下げによる損失 49 - - 49 契約取�費用 41 2 - 39 その他

84 7 -

77 シュルンベルジェ純利益(特別費用・利益を除く) $ 5,456 $

1,103 $ 63 $ 4,290 $ 3.37

製品グループ (単位:100万ドル)

四半期

2016年12月31日締め 2016年9月30日締め 2015年12月31日締め

売上高

税引き前利益 売上高 税引き前利益 売上高 税引き前利益 油層定義

$

1,699 $ 316 $ 1,689 $ 322 $ 2,193 $ 521 掘削

2,013 234 2,021 218 2,953 494 生産

2,179

132 2,083 98 2,632 302 キャメロン

1,346 188 1,341

215 - - �去など

(130 ) (60 ) (115 )

(38 ) (34 ) (29 ) 税引き前�業利益

810 815 1,288 全社など

(245 ) (267 ) (179 ) 受取利息(1)

23 24 8 支払利息(1)

(126 ) (135 ) (83 ) 特別費用・利益

(675

) (237 ) (2,136 )

$

7,107 $ (213 ) $ 7,019 $

200 $ 7,744 $ (1,102 ) (単位:100万ドル)

通期

2016年12月31日締め 2015年12月31日締め 売上高

税引き前利益 売上高 税引き前利益 油層定義

$ 6,743 $

1,228 $ 9,738 $ 2,465 掘削

8,561 994 13,563

2,538 生産

8,709 528 12,311 1,570 キャメロン

4,211

653 - - �去など

(414 ) (130

) (137 ) (63 ) 税引き前�業利益

3,273 6,510 全社など

(925 ) (768 ) 受取利息(1)

84 30 支払利息(1)

(517 ) (316 ) 特別費用・利益

(3,820

) (2,575 )

$ 27,810

$ (1,905 ) $ 35,475 $ 2,881

(1) 製品グループの業績に含まれる利息を除きます。

補�情報

1) 2017年通期の設備投資の指針はどうなっていますか?

2017年度のシュルンベルジェの設備投資(マルチクライアントおよびSPM投資を除く)は22億ドルと予想されます。2016年度通期の設備投資は21億ドルでした。

2)

2016年第4四半期の純利益(非支配持分および特別費用・利益控除前)に対する割合としてのフリーキャッシュフローはどうなっていますか?

2016年第4四半期のフリーキャッシュフローは、退職金の1億5000万ドルを含み11億ドルで、非支配持分および特別費用・利益控除前の��事業による利益に対する割合は274%でした。

3)

2016年通期の��事業による純利益(非支配持分および特別費用・利益控除前)に対する割合としてのフリーキャッシュフローはどうなっていますか?

2016年通期のフリーキャッシュフローは、人員削減に伴う支払の約8億5000万ドルとキャメロン買収に関連する取引関連の支払の1億ドルを含み25億ドルで、非支配持分と特別費用・利益控除前の純利益に対する割合は158%でした。

4) 2016年第4四半期の「利息およびその他の収入」には何が含まれますか?

2016年第4四半期の「利息およびその他の収入」は4700万ドルで、その内訳は、持分法投資利益の1800万ドルと受取利息の2900万ドルです。

5) 2016年第4四半期に受取利息と支払利息はどのように変化しましたか?

受取利息は2900万ドルで、前四半期から100万ドル減少しました。支払利息は1億3900万ドルで、前四半期から1000万ドル減少しました。

6) 税引き前�業利益とシュルンベルジェの税引き前連結利益の違いは何ですか?

この違いは主に、セグメントに割り当てられていない社費(特別費用・利益を含む)および受取利息/支払利息、ならびに株式報酬費用、一定の無形資産に関連する償却費用(キャメロン買収による無形資産償却費を含む)、一元管理イニシアチブ、その他の�業外項目です。

7) 2016年第4四半期の実効税率(ETR)は、どの程度でしたか?

GAAPに基づく2016年第4四半期の実効税率は8.8%、2016年第3四半期は5.1%でした。特別費用・利益を除く2016年第4四半期の実効税率は15.8%、2016年第3四半期は16.0%でした。

8)

2016年12月31日時点での流通普通株式数はどれぐらいでしたか?また、この株式数は前四半期末からどの程度変化しましたか?

2016年12月31日時点での流通普通株式数は13億9100万株でした。以下の表に、2016年9月30日から2016年12月31日までの株式数の変化を示します。

(単位:100万ドル) 2016年9月30日時点での流通株式数 1,391

オプション保有者に売却した株式(交換した株式を除く) 1 �限付き株式の付与 - 従業員株式購入�度に基づいて発行された株式 -

自社株買い戻しプログラム (1 ) 2016年12月31日時点での流通株式数 1,391

9)

2016年第4四半期および2016年第3四半期の加重平均流通株式数はどれぐらいでしたか?また、希薄化後1株当たり利益(特別費用・利益を除く)の計算で用いた希薄化に基づき、希薄化後加重平均流通株式数との差異調整はどのようになっていますか?

2016年第4四半期および第3四半期の加重平均流通株式数は、それぞれ13億9100万株と13億9200万株でした。

以下の表に、希薄化後1株当たり利益(特別費用・利益を除く)の計算で用いた希薄化に基づく加重平均流通株式数と平均流通株式数の差異調整を示します。

(単位:100万ドル)

第4四半期 2016 第3四半期2016 加重平均流通株式数

1,391 1,392 想定されるストックオプションの行使 5 4 未付与の�限付き株式 5 5 希薄化後平均流通株式数

1,401 1,401

10)

2016年第4四半期のウェスタンジーコ・マルチクライアントの売上高は、どうなりましたか?

2016年第4四半期のマルチクライアントの売上高(譲渡手数料を含む)は1億4300万ドル、2016年第3四半期は1億4400万ドルでした。

11) 2016年第4四半期末時点でのウェスタンジーコの受注残はどれぐらいでしたか?

2016年第4四半期末時点でのウェスタンジーコの受注残(顧客と締結済みの契約に基づく)は7億5900万ドルでした。2016年第3四半期末時点では8億4500万ドルでした。

12)

キャメロン・グループのワンサブシー(OneSubsea)および掘削システムの注文ならびに受注残はどのようなものでしたか?

ワンサブシーおよび掘削システムの注文と受注残は以下の通りです。 (単位:100万ドル)

注文

第4四半期 2016 第3四半期2016 ワンサブシー(OneSubsea)

$ 523 $ 434 掘削システム

$ 132 $ 179

受注残 (四半期末) ワンサブシー(OneSubsea)

$ 2,526 $ 2,527

掘削システム

$ 607 $ 865

13)

2016年第4四半期にシュルンベルジェが計上したさまざまな費用は何に関するものですか?

当社は、当社資源を回復�況に合わせるため、世界的なサポート体�と施設の規模をさらに調整しています。これにより、事業再編費用として5億3600万ドルを計上しました。当社はまた、キャメロン買収およびエジプトでの通貨切り下げにによる損失に関連する税引き前費用として1億3900万ドルを計上しました。この6億7500万ドルの税引き前費用の内訳は以下の通りです。

-- 人員削減費用として2億3400万ドル -- 施設の閉鎖費用として1億6500万ドル --

一部の活動からの撤退に関連する費用として9800万ドル -- キャメロン買収に関連する合併・統合費用として7600万ドル --

エジプトでの通貨切り下げによる損失として6300万ドル -- 契約取�費用として3900万ドル

シュルンベルジェについて

シュルンベルジェは、石油・ガス産業に油層定義、掘削、生産、処理技術を提供する世界的大手企業です。140カ国以上の約10万人を雇用するシュルンベルジェは85カ国以上で事業を運�し、探鉱から生産までの業界で最も包括的な商品とサービスのほか、炭化水素回収を最適化して油層利用を改善する坑口からパイプラインに至る総合的ソリューションを提供しています。

シュルンベルジェ・リミテッドは主要なオフィスをパリ、ヒューストン、ロンドン、ハーグに置き、2016年の売上高は278億1000万ドルでした。詳細情報についてはwww.slb.comをご覧ください。

*シュルンベルジェまたはシュルンベルジェ関連会社のマーク

注記

シュルンベルジェは2017年1月20日金曜日に電話会議を開催し、決算発表ならびに事業見通しについて議論します。会議は米国中部時間午前7時30分、米国東部時間午前8時30分、パリ時間午後2時30分から開始します。一般公開されるこの会議に参加するには、+1

(800) 288-8967(北米内)または+1 (612)

333-4911(北米以外)まで、予定された開始時間の約10分前までに電話し、電話会議オペレーターに「シュルンベルジェ決算発表電話会議」への参加を伝えてください。この電話会議の終了後、2017年2月20日まで録音再生を聴取できます。+1

(800) 475-6701 (北米)または+1 (320)

365-3844(北米以外)にダイヤルしてください。アクセスコードは405410です。

電話会議はwww.slb.com/irwebcastにて、聴取のみの方式でウェブキャストで同時放送されます。電話会議が始まる15分前にログインし、お使いのブラウ�ーをテストして電話会議への登録をしてください。ウェブキャストの録音再生は2017年3月31日まで同じウェブサイトでご利用いただけます。

本書(2016年第4四半期・通期決算発表)、ならびに多の当社の見解には連邦証券法の意味での「将来見通しに関する記述」が含まれています。これには過去の事実ではない記述、例えば、事業見通しに関する当社の予測または予想、シュルンベルジェ全体および各セグメント(および各セグメントの特定の製品または地域)の成長、石油・天�ガスの需要と生産の増加、石油・天�ガスの価格、操業手順および技術の向上(当社業務変革プログラムを含む)、シュルンベルジェおよび石油・ガス業界の設備投資、シュルンベルジェの顧客企業の事業戦略、キャメロンとの取引により予想される利益、シュルンベルジェの合弁事業および提携の成功、将来の世界経済�況、将来の�業業績などが含まれます。これらの記述はリスクと不確実性を伴います。これには、世界経済�況、シュルンベルジェの顧客企業による探鉱・生産支出の変化および石油・天�ガスの探鉱・開発レベルの変化、世界の主要地域における一般的な経済、政治、事業�況、外国通貨のリスク、価格圧力、気候および季節的要因、操業の変更、遅�、中止、生産減少、政府の規�および規�要�の変更(沖合石油・ガス探鉱、放射線源、爆発物、化学薬品、水圧破砕サービス、気候関連のイニシアチブに関連するものを含む)、探鉱の新たな課題に技術が対応できない可能性、キャメロンの事業を統合し、予想される相乗効果を実現できない可能性、主要な従業員を�持できない可能性、および当社の2016年第4四半期・通期決算発表および補�情報、ならびに証券取引委員会に提出または提供した最新のフォーム10-K、10-Qおよび8-Kで詳述したその他のリスクと不確実性が含まれますが、これらに限定されるものではありません。これらのリスクや不確実性の1つまたは複数あるいは他のリスクや不確実性が実際に起こった場合(またはこのような�況の変化の結果)、あるいは基礎となる前提が誤りであった場合、実際の結果は将来見通しに関する記述に示されたものとは大きく異なる場合があります。新たな情報、将来の出来事などが発生した場合でも、シュルンベルジェはこれらの記述を更新して公開する、あるいはこれらの記述を改訂する意図はなく、またその義務を負うものではありません。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

businesswire.comでソースバージョンを見る:http://www.businesswire.com/news/home/20170210005422/ja/

Schlumberger LimitedSimon Farrant – Schlumberger Limited, Vice

President of Investor RelationsJoy V. Domingo – Schlumberger

Limited, Manager of Investor RelationsOffice +1 (713)

375-3535investor-relations@slb.com

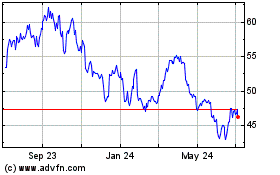

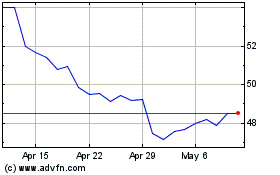

Schlumberger (NYSE:SLB)

Historical Stock Chart

From Mar 2024 to Apr 2024

Schlumberger (NYSE:SLB)

Historical Stock Chart

From Apr 2023 to Apr 2024